毎年恒例となりましたが、この記事は、氷河期ブログのななし(@_teeeeest)さんが運営するベストバイストック2025に参加しています。

昨日は、家族を守るお金のブログを運営されている、のり(@noriyusaku1128)さんからバトンを受け継ぎ、12月22日の記事を担当します。

こちらが、昨日ののりさんの記事です。

のりさんといえば、家族でマネー会議の取り組みをされていて、ブログで詳細に紹介していらっしゃる、とても有名なブロガーさんですね。

テレビでも何度か取り組みが紹介されています。

個人的には、お子さまに「お金を使う練習」をしてもらう必要があることへの気づきについて書かれていた記事が印象的でした。

令和8年度の税制改正で、未成年対象のNISAがスタートすることが盛り込まれましたね。

時事通信:「こどもNISA」2027年スタート 子育て世帯の資産形成後押し―税制改正

年間60万円、600万円を上限に、つみたて投資枠での非課税投資が可能になります。

こうした流れからも、ご家庭でのマネー教育や準備状況によって、お子さまが社会人になるスタートラインの時点で大きな差が出てしまうという、ある意味では残酷な未来が待っているように感じます。

お金との向き合い方について、ご家庭で生きたマネー教育を行うことは、今後ますます大事になってくるでしょう!

ぜひ、のりさんのブログを参考に、ご家庭でもお金の話を当たり前のようにする環境を整えていきたいですね。

おっと、話がそれました💦

今回参加する、”ベストバイストック”というリレー企画は、2019年から毎年行われています。

私は7年連続7回目の登場です。

ベストバイストックは、毎年いろいろな角度から「買ってよかったストック」がみられるので、とても楽しい企画です。

ぜひ、1日目から順番に、みなさまの記事を読んでみてくださいね。

なんの役にも立たないかもしれませんが、温かい目でご覧ください💦

それでは、栄えある今年のベストバイストックを発表します。

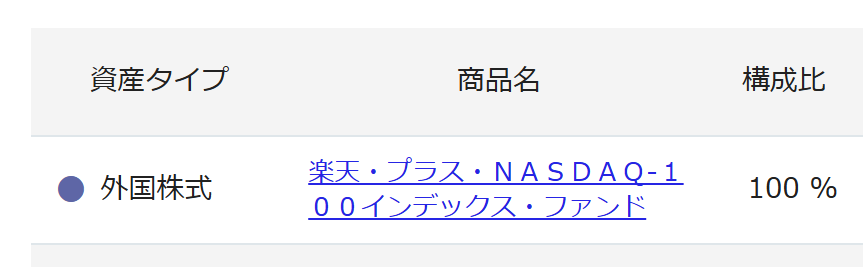

商品のこまかな説明は省略しますが、名前のとおりNASDAQ100指数に低コストで投資ができる投資信託の1つです。

信託報酬は税込0.198%ですので、NASDAQ100指数に連動する投資信託の中では最安値です。

まだ1期分の決算しか出ていませんが、実質コストで見ても0.2%程度に納まっているので、コストメリットは高い商品だと言えます。

純資産総額も1,500億円を超えていますし、着実に資産が積みあがっているのも安心材料の1つです。

昨年のベストバイストックで紹介した、楽天・プラス・SOXインデックス・ファンドと同じ、楽天・プラスシリーズの投資信託ですね。

楽天ポイントも貯まるので、二度おいしい・・・のが魅力ではあるのですが、今回私は、iDeCoで買っています。

購入に至った背景には、楽天証券のiDeCoラインナップの変遷が大きくかかわっています。

スポンサーリンク

大きく変わる、楽天証券のiDeCoラインナップ

iDeCoの商品数には、共通ルールがあるのはご存じでしょうか?

2018年5月1日に確定拠出年金法等の一部を改正する法律が制定されて、できあがったルールのことです。

1つの運営管理機関(=証券会社などのことです)が提示する運用商品は、

35本以下にしなさいよ!という本数制限が定められています。

まぁ、35本でも多いといえば多いけれど。

今でこそ、NISAやiDeCoが当たり前のように話題になっていますが、

一般的な会社員がiDeCoを利用できるようになったのは、2017年1月から。

まだまだ歴史が浅いんですよね。

対象者が大幅に拡大したことを受けて、商品選択で混乱しないように!との理由で定められたルールです。

とはいえ、もともとたくさんの商品を取り扱っていた証券会社の場合は大変です。

急には難しいので、5年間の猶予期間を経て、2023年までには運用商品の整理をしなければならなくなりました。

すでに運用している人がいる商品を除外するのは、簡単なことではないのです・・・

SBI証券は当時67本も商品を取り揃えていたので、絞り込みが大変ですし、今度新たな商品を入れることがとっても難しくなるという問題にぶち当たりました。

そこで、「セレクトプラン」という別メニューを作りつつ、もともとあった「オリジナルプラン」の商品整理を進めたうえで、2021年には新規募集を停止したという歴史があったりします。

さてさて、

私は、2017年からiDeCoを開始したのですが、webサイトの使いやすさを重視して、楽天証券を選択していました。

今から始めるなら、違う選択をするかな

2018年の法改正の時点で、楽天証券の商品は32本分埋まっていたので、新規に追加できるのはあと3本分。

これは、当面商品の追加はないだろうなぁと思っていました。

ところが、予想に反して意外とアグレッシブな動きを見せてきました。

まずは、これまでの楽天証券の商品ラインナップの変遷をまとめてみましょう。

- 当初商品ラインナップ:30本

- 2017年12月23日から:2本追加(32本)

楽天・VTI(楽天・全米株式インデックス・ファンド)

楽天・VT(楽天・全世界株式インデックス・ファンド) - 2024年1月26日から:2本追加(34本)

楽天・プラス・S&P500インデックス・ファンド

楽天・プラス・オールカントリー株式インデックス・ファンド - 2025年5月15日から:1本追加(35本)

楽天・プラス・NASDAQ-100インデックス・ファンド

これってどういうことなの?

これまでの変遷を見ると、分かりやすく楽天投信投資顧問の商品が追加されていますね。

2017年のインデックスシリーズ2本は、とても嬉しい追加でした。

全世界株式や全米株式指数に投資ができるようになり、満足度がアップしました。

ですが、その後は信託報酬の引き下げ合戦が繰り広げられる中、この2本はあまり引き下げられなかったので、なんだかなぁと思いながら積み立てを続けていましたね💦

2024年の楽天・プラスシリーズ2本追加は、ちょっと驚きました。

楽天インデックスシリーズと類似する商品なので、もし入れるなら「入れ替え」になるのだろうけれど、積み立てている人が多いはずなので、まず無理だろうと思っていたんですよね。

まさか追加するとは・・・何としても楽天・プラスシリーズを育てたいという、楽天グループの思いを(勝手に)感じています。

2025年のNASDAQ-100は、もっと驚きました。

枠は上限まで埋まるし、ちょっと攻めの商品でもありますし・・・

とはいえ、iDeCoは若いうちにスタートすれば、投資機関が長くなります。

リスクを取って攻めの運用をしたい人のニーズを満たすうえでは、外せない指数だということも良く分かります。

つまり、少し前までは、NASDAQ100に投資したくても、選択肢がなかった状況でした。

余談ですが・・・NASDAQ-100が入っただけでもすごいなと思ったのですが、

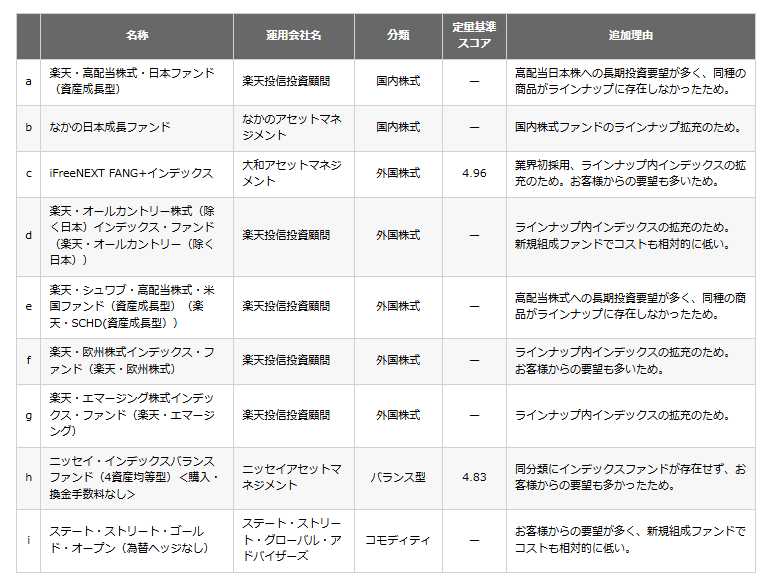

ここで終わらず、なんと9本のファンドを除外し、入れ替える方向で手続きが進んでいます。

【重要】【iDeCo(個人型確定拠出年金)】運用商品入替についてのご案内

除外対象のうち、セゾン資産形成の達人ファンドについては、除外理由に納得がいかないということで、セゾン投信が見解を出すに至りました。

【重要なお知らせ】「セゾン資産形成の達人ファンド」楽天証券iDeCo商品ラインアップ除外に関する当社見解

一方の追加予定商品は、今までのラインナップに入っていないインデックスを増やす方向性でセレクトされていると感じます。

(そして、楽天投信投資顧問の商品を増やす)

これも受け取りが近づいてきたときのスイッチング先候補としては良い商品だと思うよ。

ちょっと国内資産の比率が高くなるけどね。

新たに組成されたファンドが取り入れられるのは良い面もありますが、これだけ大規模な入れ替えがあると、影響を受ける方も多くなってきますよね。

長期投資で、じっくりと育てたいと思っているのに、商品入れ替えで振り回されてしまうのでは困ってしまいます。

私の場合は、今のところ選択している(したい)商品がなくなるという目にはあっていませんが、明日は我が身かもしれません。

少なくとも、楽天証券のiDeCoを使う場合には、

- 商品の入れ替えが起こりにくいと考えられるものを選んでおくこと

- 情報はいつでもキャッチできるようにしておくこと

この2つが大事だと感じています。

原点に立ち返り、全体ポートフォリオを考えてみた

さて、iDeCoの商品ラインナップが変化するとともに、私がどのように行動したかですが・・・

2024年の商品追加のときに、楽天VTI→楽天・プラス・S&P500インデックス・ファンドへ一括スイッチングをしていました。

それ以降は、S&P500のみで運用を続けていたわけですが、

新たにNASDAQ-100がラインナップに加わったことから、改めてポートフォリオを考え直すことに。

もともと私は、「株なんてギャンブルだ!!!」と考えていて、郵便局の定額貯金しかもっていなかったくらいでした。

FPの資格を取ったことをきっかけに、やってみなければ分からないと奮起して、投資の世界に足を踏み入れたのが2016年のことでした。

右も左も分からない、周りに聞ける人は誰もいない・・・

そんな手探り状態の中で出会った本が、山崎元さんの「確定拠出年金の教科書」だったんです。

この書籍に限らず、山崎元さんの書籍やWeb記事で良く出てくるのですが、

運用益非課税というメリットを最大限に生かすためには、自分の運用全体の中で期待リターンが高い資産を集中的に割り当てるべき

という教え(?!)があります。

ポートフォリオを組むときは、自分の資産全体を俯瞰で見て、全体の中でアセットアロケーションを決めるのが大事。そのうえで、期待リターンが高いものをiDeCoやNISAに集めるのが望ましい、ということですね。

投資歴も約10年になり、ニコニコ現金主義から脱出して、それなりの比率で株式を保有するようになりました。

すでに、特定口座でNASDAQ100やSOX指数もサテライトとして投資をしています。

リスク資産との向き合い方もつかんできて、

ちょっとやそっとの値動きでは動じることなく、ぐっすり眠れる心臓の持ち主であることもわかってきました。

そこで、全額を楽天・プラス・NASDAQ-100インデックス・ファンドにスイッチングするという暴挙に出たのでしたww

(人様には決してお勧めしません、決して・・・)

私の場合は、

- iDeCoに入れている金額がそれほど多くないこと

- 受け取りまでの運用期間がまだまだ長い(と見込まれる)こと

- 全体ポートフォリオ上、サテライト枠として無理のない比率に納まること

- 方針を変更したくなったら、いつでもスイッチングができること

これらの条件が重なることから、サテライト商品で期待リターンが高い(と見込まれる)NASDAQ-100の置き場所としてちょうどよかったということに尽きます。

2026年から、iDeCoを受け取ってから退職金を受け取る場合の退職所得控除のルールが変わり、iDeCoを先に受け取る場合の「5年ルール」が「10年ルール」に変更になります。

iDeCoの掛金は、課税の繰り延べだってことは、忘れずに意識しておかないとね。

この改正があったことで、私の場合は、退職金→iDeCoの順で受け取りつつ、その時の税制を見ながら、より良い方法を模索する・・・という流れになるでしょう。

掛金の支払いを70歳まで行って、iDeCo側の勤続年数を長くするという道を選ぶ可能性も出てきます💦

いずれにしても、運用する期間が長くなる見通しになったので、よりリスクを取りやすくなったということです。

ベストバイだったのか?という答えが出るのは、だいぶ先の話になるでしょうが、私なりのベストな選択をしたと思っています!

明日へのバトンパス

ベストバイストックというよりも、iDeCoについて考えたという内容になっちゃいましたが、お付き合いいただきまして、ありがとうございました。

明日は、グッジョ部を運営されているソラマメ@生きるために働くアラフォー会社員(@35_restart)さんです。

お楽しみに!

スポンサーリンク

スポンサーリンク