明けましておめでとうございます。

・・・というにはやや遅いですね(笑)

どちらかというと、今日は成年年齢が引き下げられて初めての成人式。

いったい誰が対象になるのか?という悩みがありましたが、多くの自治体は従来通りの20歳を対象に成人式を実施した様子です。

成年年齢引き下げにまつわるプチ情報としては、2023年1月1日からは、18歳以上になったらNISA口座の開設ができるようになっています!

該当される方は、今から少しずつでも始めてみてもよいかもしれません。ぜひご検討くださいね。

さてさて、ご挨拶が遅くなった理由を言い訳しますと・・・

年初に投資家仲間の集まりがありまして、京都に行っていたんです。

久々の新幹線(に乗るような遠出)ということで、テンションが上がってはしゃぎすぎてしまいました。

投資にまつわるお話しはもちろんなのですが、運気を上げるためにはどのような行動をしたら良いのか?など、幅広い教養に基づくお話しも伺うことができまして、非常に密度の濃い時間を過ごすことができました。

さらにさらに、京都に行ったら絶対に買いたいと思っていた、この子を買うこともできましたー

青木光悦堂さんのハムスターモナカ(6個入り)です。

餡を後から入れるタイプだから、サクサクのまま食べられそうだね。

でもね、もったいなくてなかなか食べられない・・・

ということで、個人的な年初のイベントもひと段落したので、毎年恒例にしている

今年の投資方針、いったいどうする?

ということについて、まとめてみたいと思います。

今年は特に、2024年からスタートする「新しいNISA」の開始も視野に入れて、しっかりと投資方針を見つめ直すことが重要な年になっています。

制度の縛りがゆるくなるのは、大変喜ばしいことです。

その一方で、ルールがなければ自分でルールを作らなければいけないという問題がでてきますね。

ある程度の環境変化には対処ができるように、見直しルールの型を決めちゃうのがいいですね。

年末の大掃除感覚で、1年間の投資成果を振り返ってみる。

年初の書初め感覚で、今年の投資方針を見つめ直してみる。

このように、投資の振り返りと方針決めを、年末年始の恒例行事にしてしまうのがおススメです。

そして、過去の自分が、いったいどんなことを考えていたかを振り返ることができるように、投資のマイルール(投資方針書)は文字で残しておくとGoodです。

Googleカレンダーに、ドキュメントを紐づけておくと完璧です!

「なぜ、その方針にしたのか」を忘れずに書いておきましょう。

ここでは、私自身の2023年の方針や、将来的な投資戦略について考えたことをまとめておきます。

「こんなことを考えている人がいるんだー」くらいのノリで、眺めてみてください!

スポンサーリンク

2023年は、旧制度のラストイヤー!

私がNISA制度を使い始めたのは、2018年。

「つみたてNISA」の開始とともにスタートしました。

つみたてNISA元年の2018年だけは、ちょっと違うラインナップだったものの、2019~2022年は全く同じ比率で、全く同じ商品を買い続けるというルールで続けてきました。

- eMAXIS Slim 国内株式(TOPIX)

- eMAXIS Slim 先進国株式インデックス

- 楽天・全世界株式インデックス・ファンド(楽天VT)

- 楽天・全米株式インデックス・ファンド(楽天VTI)

- eMAXIS Slim米国株式(S&P500)

- eMAXIS Slim全世界株式(オール・カントリー)

もし、NISA制度変更の情報がなかったら、全く同じ方針で6年目に突入するつもりでした。

もっと言うと、50代になるまでは、まったく同じことを続ける予定だったんですね。

その理由は、大きく言って2つあります。

- 年間の投資元本40万円という金額規模では、老後の生活費の足しにするには心もとない。

- リバランスができないので、それを前提に商を決める必要がある。

こうした事情から、私の中では、つみたてNISAを「老後の自分へのプレゼント枠」と位置付けていました。

20年後になったら、きっぱり割り切って現金化し、旅行や美味しいものを食べに行くなど、生活の彩りにするための枠として使うという意味合いです。

50歳の時に積み立てた分でも、20年後なら70歳。

これくらいの年齢なら、まだ健康寿命の範囲内だろう。だから旅行なども楽しめるだろうという考え方ですね。

が!

私の気持ちが揺れ動く前に、「つみたてNISA」制度の方が変更になってしまったのでした(笑)

正直なところ、「新しいNISA」は非課税枠の規模が違います。

年間360万円まで非課税。

かつ一生涯で1,800万円まで非課税で投資ができるとなると、今まで思い描いていたストーリーとは全く変わってきます。

とか言っている場合ではなくなったってことだよね(笑)

つまり、マジ歌ならぬマジ投資枠として、ギアチェンジをすることにしたよー

紅白や格付け、箱根駅伝、面白かったですね!

実はその裏で、皆さんがきっと見逃した面白い番組がたくさんあったんです!

そんな皆様に「きっと見逃しましたよねキャンペーン」🎤#ゴッドタン 芸人マジ歌選手権🎤

渾身のパフォーマンスを披露‼️🤣👇見逃し配信はこちらからhttps://t.co/KFPCwqAqt8 pic.twitter.com/1RPdfw1UfZ

— テレビ東京 (@TVTOKYO_PR) January 5, 2023

くだらなくてすみません💦

・・・ということで、気持ちいいくらいの方針転換をすることに決めました。

2023年のNISA枠、いったいどのように活用する?

さてさて、マジ投資モードに入った私が、どのような行動を取ったかと言いますと・・・

2023年は、なんと一般NISAに区分変更をしました。最初で最後に、一般NISAを活用します。

そして、投資商品もシンプルにします。

eMAXIS Slim米国株式(S&P500)

これ1本に、月10万円の積立投資を行うことにしたんですね。

せっかく一般NISAにしたのに、買っている商品は、つみたてNISAで買える投資信託です。

さらには、毎月積立をするというのですから、意味が分かりませんよね💦

単純に、投資額を増やしたいということで選択した形です。

後ほど出てきますが、これには私なりの理由があります。

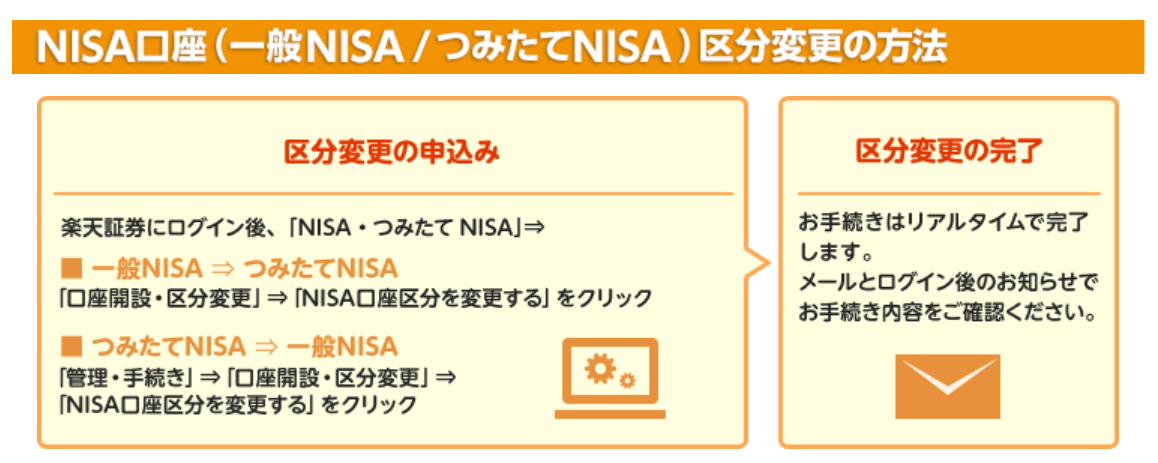

ちなみに、つみたてNISA→一般NISAの区分変更は、とってもカンタンでした。

楽天証券:NISA口座(つみたてNISA/一般NISA)区分変更方法のご案内

拍子抜けするくらい、一瞬で終了しちゃいました。

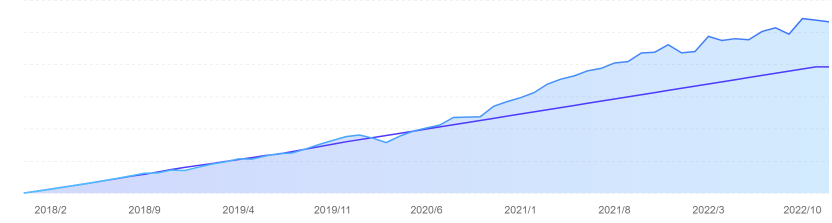

ただ、1つだけ残念なのは、つみたてNISAの資産グラフが見られなくなったことですね。

楽天証券のつみたてNISAでは、こんな感じのグラフと、つみたて期間が見られたのですが、一般NISAに切り替えちゃったら見ることができなくなりました。

これはちょっぴり残念でした。

これまでの「つみたてNISA」をどうするか?

一般的には、長期的に見て1,800万円以上の投資資金が確保できるなら、2023年も「つみたてNISA」を続けておいた方がいいと思います。

その分は、「新しいNISA」とは別枠で、20年間持ち続けられますからね!

2018年から満額投資をしていた方であれば、

40万円×6年=240万円分

「新しいNISA」とは別枠で、20年間非課税運用を続けることができます。

ところが、一般NISAは、非課税期間が5年間しかなく、かつ、ロールオーバーもできなくなります。

私のように投資信託しか買わない&長期目線で投資をするのであれば、「つみたてNISA」を選ぶ方が無難です。

それでもあえて、一般NISAを選んだのは、私が40代後半と微妙なお年頃(笑)だからです。

私の場合、2018年~2022年、ちょうど5年間「つみたてNISA」を続けてきましたので、元本ベースで、200万円分がつみたてNISAに残り続けます。

こちらは、売却することなく、そのまま放置します!

そして、20年後の自分へのプレゼント枠という考え方はそのままにして、タイムカプセル感覚で置いておくことにします。

2024年以降、「新しいNISA」をどのように使っていくか?

つみたてNISAの取り扱いも、2023年の一般NISAの取り扱いも、全てはここに連動してきます。

一言でまとめると、「少しでも早く非課税投資枠を埋めて、完全放置」作戦を決行することにしました。

- 2024年からは、課税口座の分を売却して組み替えもしながら、なるべく多くの額を「新しいNISA」に入れていく。

- 2023年の一般NISAは、5年以内に売却して「新しいNISA」で買い直しをする。

- 新しいNISAでの新規投資商品は、当面eMAXIS Slim米国株式(S&P500)に一本化する。

- つみたて投資枠も、成長投資枠(仮称)も、同じ商品を毎月積立で買い続ける。

- 年に一度は、つみたてNISAの成績をチェックしつつ、米国一本化のままで行くのか考える。

- 60代までは、株式100%と現金で、資産比率の配分を調整する。

- 70歳になったら、リスク資産は徐々に楽天・インデックス・バランス・ファンド(のようなバランスファンド)へリバランスする。

このような戦略で臨むことにしたわけです。

つみたてNISAで、いろんな商品をつまみ食いしていた理由はいくつかあるのですが、そのうちの1つに「リバランスができない」というものがありました。

制度変更後は、ターゲットイヤーまでに20年近く投資期間を確保でき、かつ「ゆるリバランス」も可能なので、多少のリスクはとっても良いだろうという判断です。

投資対象を米国に特化するということは、カントリーリスクを高める行為になりますね。

未来のことは、誰にも分からない-

こう考えると、特定の国ではなく、全世界に幅広く分散ができる投資商品を選んでおくのが無難でしょう。

その一方で、先進国でありながら、人口も増加を続けているアメリカが強いという潮流が、大きく覆ることはないのであろうと考えています。

出来が良すぎた2010年代からコロナショック明けとは異なり、これから当面は厳しい時期が続く可能性がありますので、ある意味よい「種まき」期間になるだろうと考えて、当面のNISA口座は、米国株一本に絞って投資を進めていくことにしました。

ただし、時間分散を図るという意味で、スポット買いはせずに、積立投資を行います。

非課税投資枠の残高管理もしやすいように、投資信託だけにまとめることにしました。

あまり投資に時間を割かずに済むように、自動化したいという理由も大きいですね。

ここで地味に生きてくるのが、残してある「つみたてNISA」です。

5年間、ほぼ均等に

米国株式

全世界株式

先進国株式

国内株式

これらに、(節操なく)積み立ててきたものを放置してありますので、値動きの傾向などはつかみやすい環境にあります。

今後、米国1本のままで良いのか?を考え直すうえでの、参考データにすることもできるでしょう。

一番重要視することは、少しでも早く1,800万円の非課税保有枠を使い、非課税枠での放置期間を長くすることです。

そのため、+40万円の非課税枠を別途増やすことよりも、「新しいNISA」に乗り換えられる資金を残しておくという選択をしたわけですね。

2023年の一般NISAは、「新しいNISA」に入れるための資金の仮置き場として使うイメージです。

一般NISAは、「マイナスにならなければいいや!」くらいの気持ちで、3年後くらいからは売却のタイミングを考え始めようかな・・・と思っています。

負けなければOKという感覚です!

一般NISAの売却は、一気には行わず、時間分散をしながら、1年くらいかけてやる予定です。

このタイミングを使って、「投資信託の定期売却」機能を経験しておこうと思っています。

現在、課税口座で保有している投資信託等がありますので、適宜に売却しつつ、「新しいNISA」に切り替えていきます。

これを機に、興味本位でちょこちょこ買っていたファンドや個別株も整理をしていくことを考えています。

配当目的で買っている、日本株やVYMなどは残しておきますが・・・

要は、マジ終活をするときに困らないように、プレ終活を始めちゃうイメージです。

だいぶ気が早いですけどね(笑)

終活と言えば・・・

今のところ、「70歳なら、まだ判断能力がある」という前提で、投資のルール作りをしています。

自分自身の判断能力がいつ衰えるか?

こればっかりは分からないですし、実際に判断能力が衰えてからでは遅いんですよね💦

となると、どこかで線引きをする「ライン」を強制的に決めておく必要があります。

それを「70歳」に置いたということです。

60歳になって、「思っているよりヤバいかも・・・」と感じたら、65歳とかに引き下げるかもしれませんが、不動産なども整理をして、定額取り崩しが可能&ボラティリティを抑えた金融商品に集約をすることを視野に入れています。

逆の見方をすれば、そこまでは現預金でバランスを取りつつも、一定のリスクを取り続けるということです。

判断能力が衰えない(予定)&一定のリスクを取り続けるというところには、

会社勤めを続けているかどうかは別として、金額は少額でも、何らかの形でお金をいただけるような「仕事」は70歳まで続けていくという意味が込められています。

仕事を一切しなくなると、新しい情報に触れたり、新たな経験をしたり・・・という機会や気力が減るように思うんですよね。

なので、何らかの「仕事」を続けている期間=現役で判断力が確実にある期間になるという仮説を自分の中で立てています。

逆に言えば、70歳までゆるく走り続けられるように、コンディションを整えていく必要がある。

そう考えると、50代になったら意識的にペースを落とす必要があるかなぁとも思っています。

今、40代後半なのですが、やはり以前と同じようには「できないこと」が増えてきているのを感じます。

40代前半は、それに抗っていたところもあったのですが、徐々に変化を受け入れることができるようになってきましたね。

今回の投資方針を考えるに当たっては、

- いつまでリスクを取り続けるのか

- どのようなセカンドライフを目指していくのか

- いつダウンシフトをしていくのか

- 太く短く駆け抜けるのか、細く長く持続していくのか

そんなことを考えつつ、全体像を引き直したというところがあります。

ある意味、「新しいNISA」の導入が、考え直すきっかけを与えてくれました。

まとめ-欲張りすぎず、やりたいことを少しでもやり続けるために、投資を活用していきたい

最初に話題にした、投資家の集まりで伺った、「運気を呼び寄せるために必要なこと」。

これは、決して高額なツボを買うとか、パワーストーンを買うとか、他力本願な話ではあありません(笑)

運を呼び寄せるために大切なこととして、

「勝ちすぎないこと、上手に負けること」が大切だというお話を伺いました。

うらおもて人生録 色川武大(阿佐田哲也)より抜粋

フォームというのは、これだけをきちんと守っていれば、いつも六分四分で有利な条件(六分)を自分のものにできる、そう自分で信じることができるもの、それをいうんだな。

ちがういいかたをすると、思いこみやいいかげんな概念を捨ててしまってね、あとに残った、どうしてもこれだけは捨てられないぞ、と思う大切なこと。これだけ守っていればなんとか生きていかれる原理原則、それがフォームなんだな。

だから、プロは、六分四分のうち、四分の不利が現れたときも平気なんだ。四分は悪くても、六分は必ずいいはずだ、と確信してるんだね。

全勝を挙げる、あるいは勝ち続ける人は、とても華やかに見えますよね。

その分、反動も大きくて、長い人生を走り続けていくのは難しくなるものです・・・

一番強いのは、勝ちすぎないようにあえて負けて、バランスを取れる人なのかもしれません。

- 欲張りすぎず、負けにくい投資をする。

- その過程で得られた知識や経験があれば、積極的に還元していく。

- 無理のない範囲でリスクを取りながら、新しいものにもチャレンジしていく。

こういう行動を取りながら、周りにいる人々や、新たな仲間との関係性を大切にしていく。

そして、自分が納得がいく「仕事」がゆるく続けられるように、自分の環境を整えていく。

そんなことを意識しながら過ごしていきたいなぁ・・・なんて思った年のはじめでした。

スポンサーリンク

スポンサーリンク