最近、NISAがTwitterのトレンドに入ったり、ニュースになる機会が増えてきましたね。

この背景としては、2022年5月に岸田首相がロンドンの金融街シティーで講演を行った際に、「資産所得倍増プラン」に着手する考えを明らかにしたことがあります。

言葉のマジックで期待を持たせているだけかな?って思っちゃう。

急にどうした?というのが第一印象だったし、あんまり期待していなかったというのが正直なところかな。

私自身は、正直なところ、ちょっと冷めた目でみていました。

NISAやiDeCoの拡充と言っても、年間拠出額の上限引き上げが行われるくらいなのかなと思っていたのですが・・・

8月に入り、少しずつNISA改正案の情報が出てくると、どうやら制度そのものが大きく変わるらしいということが見えてきました。

でも、どのニュースも部分的な情報が散らばっているだけ。

全体像が良く分からなかったんですよね・・・

例えば、

「つみたてNISAに、株式の投資枠を新たに盛り込む案を設ける」

「つみたてNISAも一般NISAも投資可能期間は恒久化、非課税期間も無制限」

こんな感じで、ツッコミだらけになっていました💦

もういいや、金融庁からの公式発表が出るまで待とう。

そう思っていたところ、虫取り小僧さんのツイートが目に留まりました。

ブログ更新>> 【参加者募集】NISA拡充案について金融庁が個人投資家に解説してくれるぞ! https://t.co/ovkpDojswz

— 虫とり小僧 (@mushitori) August 26, 2022

金融庁がオンライン説明会をやるらしい!

これを聞けば、少しは様子が分かるに違いない!

ということでテンションがあがり、個人投資家向けの説明会に参加させていただきました。

説明者が、知る人ぞ知る(?!)金融庁の今井さんだったし、何でも答えてくれるってことだったので、ついつい何回も質問しちゃった。

説明会当日は、たくさん質疑応答が行われ、みなさま鋭い質問を投げかけていました。

おかげで公表されている資料だけでは分からない、全体像が見えてきました。

数少ない枠で参加させていただきましたので、今回は、説明会の内容を少しまとめながら、ご報告していきたいと思います!

スポンサーリンク

改正案のチェックポイントまとめ

細かいお話しに入っていく前に、今回の改正案のチェックポイントを見ておきましょう。

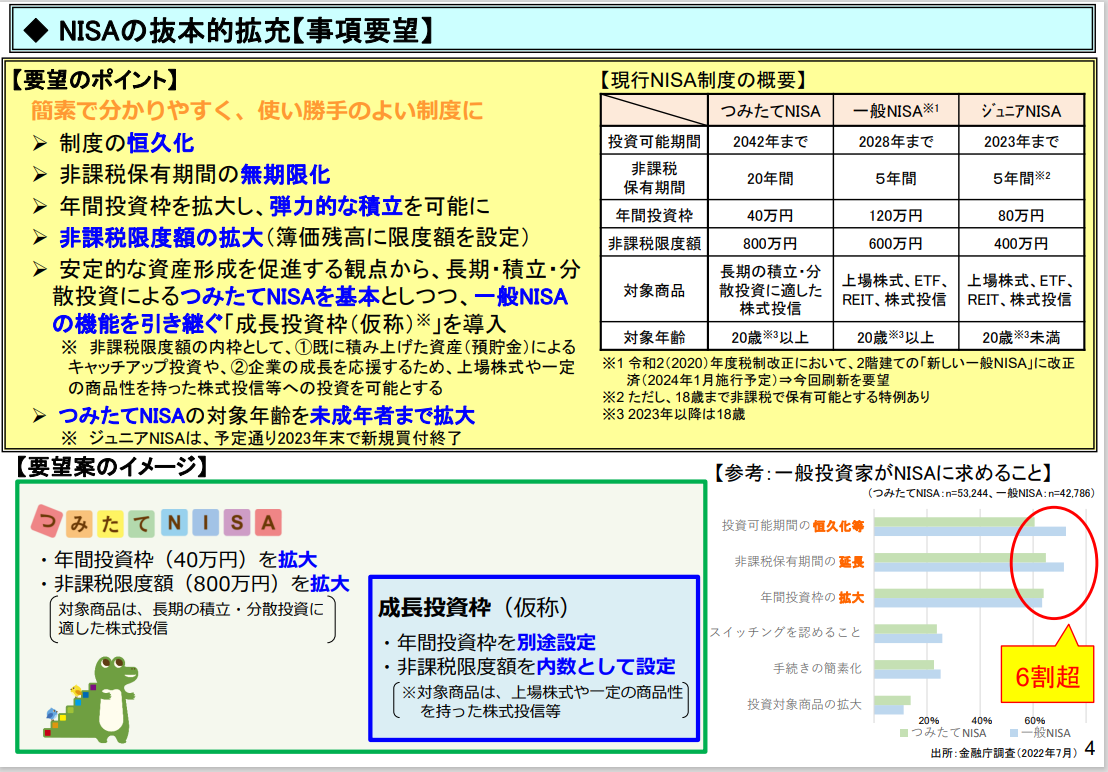

今のNISA制度概要と改正ポイントをまとめた資料がこちらです!

※引用:「令和5(2023)年度税制改正要望について」2022年8月 金融庁

この資料は、金融庁のWebサイトに掲載されています。

こちらからも確認ができますよ。

さてさて、ずっと気になっていたのが、既に発表されていた、2階建て方式の新NISAの扱いです。

これがまた、とーーーってもややこしい制度でして。。。

2階建てNISAの説明しだすと、キリがないので、ここでは割愛します。

どれだけややこしいか、興味が湧いてきた方は、たぱぞうさんの動画が分かりやすいのでおススメです。

分かりにくい制度だってことが、とっても分かりやすく説明されています💦

2024年に2階建てNISAになって、数年後にさらに変更なんてことになったら・・・

ややこしすぎて、そんなのイヤすぎる!と思っていました。

ところが朗報!

どうやらこの2階建て制度はお蔵入りになるようです。

金融庁としては、今回提案された新たな制度に置き換えて、2024年1月からのスタートを目指しています。

コロコロ変わると混乱するからね、本当によかった!

今回発表された改正案は、今まで発表されていた2階建てNISAに比べると、圧倒的に使いやすく、シンプルになっています。

もちろん、細かいことを言い出せばキリがないのですが、単年度会計の縛りがある中で、なんとか各方面にネゴをしながらやって行こうとすると、仕方がなかったのだろうな・・という部分が多いですね。

そういう意味でも、今回の提案が、骨抜きにならずに実現されると良いなと、心から思います。

今、発表されているのは、あくまでも”要望”です

決まったから報道されているんじゃないの?

今は、金融庁が「こうしたい!」って要望を出した段階。これから議論されて決まっていくの。

NISA制度は、税金が優遇される制度ですよね。

国の税金のしくみ、つまり税制を変更することになるのですが、税制改正は毎年次のようなステップを踏んで行われます。

8月ごろ 各省庁から財務省に「税制改正要望」が提出される

9月~10月ごろ 政府税制調査会で「税制のあり方」が議論される

11月~12月ごろ 与党税制調査会で「具体的な税制改正事項」が議論される

12月中旬ごろ 与党から「税制改正大綱」が発表される

12月下旬ごろ 政府が「税制改正の大綱」が発表する

2月ごろ 税制改正法案が国会に提出される

今回発表されているのは、一番はじめのステップです。

金融庁が財務省に提出した「税制改正要望」の中身なんですね。

なので、今後の議論によっては、内容が変わるかもしれませんし、そもそも却下されることだってあり得ます。

最終的に、どのような方針になったのかが分かるのは、12月に与党の税制改正大綱が出た段階です。

ここまでたどり着けば、ほぼ決まったようなものとなります。

まだ道半ばなのだということは理解いただいたうえで、金融庁が考えていることを把握してみましょう!

そのうえで、良いなと思ったら応援しつつ、今後の推移を冷静に見守りたいですね。

評判が良いかどうか、という点を見える化することは、成立の後押しになると思います。

良いと思ったら、それをクチコミとして伝えていくことが、私たちにできる行動なのでしょう。

一度決めて公表したものをひっくり返すのは、相当大変だったと思うよ。

改正の方向性を、深掘りしてみよう!

まだ確定情報じゃないですし、金融庁の税制改正要望に書いてある通りだから読んでみてね!

おしまい -完-

・・・でもいいのでしょうが、せっかくですから、もう少し深堀りしていきます。

ここから先に書かれていることには、金融庁から公表されている資料には明確に書かれていない情報もあります。

説明会の質疑応答で分かったことを盛り込んでいるとお考えください。

投資可能期間の縛りはなくなり、制度を恒久化する

今までは、つみたてNISAに投資ができるのは2024年までというように、終わりの時期(期限)が切られていました。

恒久化すれば、30年後も、40年後も、一生涯NISAに新規投資をすることが可能になります。

恒久化バンザイ!

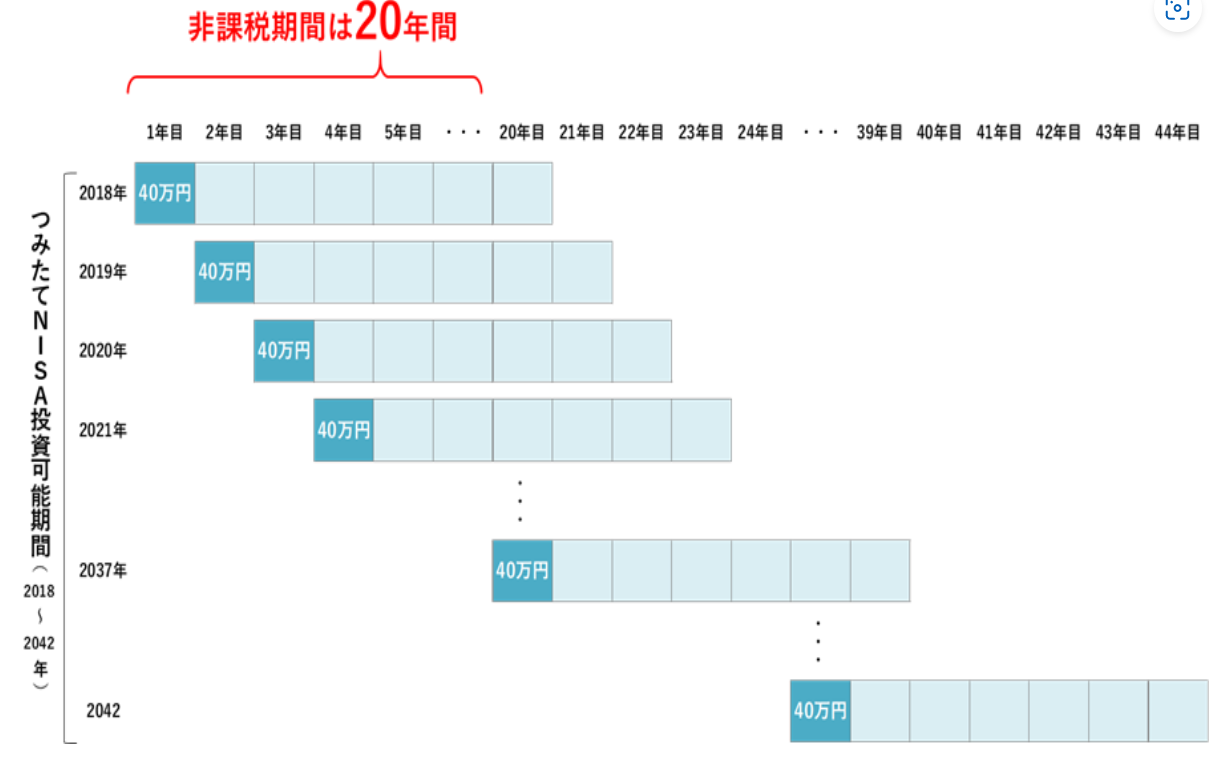

非課税保有期間が無期限になる

今までは、つみたてNISAなら、非課税保有できる期間は20年間というように一定の期間が定められていました。

制度が始まった2018年に買った場合、2037年末で非課税保有期間が終了し、課税口座に払い出されてしまいます。

※引用:金融庁webサイト

新しい制度では、このような縛りはありません。

一度買ったら、30年でも40年でも、いつまででも非課税のまま運用できます。

本当に必要になったタイミングで売却すればいいということですね!

年間投資枠が拡大される

残念ながら、年間投資枠の具体的な金額は、発表されませんでした。。。

今後の政策判断になるので、どうなるかは分からないとのことです。

ただ、少なくとも今よりは増やしたい!増やすんだ!というお答えでしたね。

一生涯の「非課税限度額」という考え方は残り続ける

投資可能期間が一生涯で、非課税保有期間も無制限になったら・・・

仮に、0歳から毎年240万円を投資した場合、60歳では元本1億4,400万円分を非課税運用できる計算になります。

これだとさすがに青天井すぎて、絶対に財務省も「うん」とは言いません。

そのため、一生涯の非課税限度額という縛りは残り続けます。

お年寄りでも0歳児でも、一生涯の非課税限度額は全員同じです。

これがいくらに設定されるかも、まだ未定。。。

ただ、つみたてNISAが800万円なので、少なくともこれよりは高い金額で設定されることでしょう!

この非課税限度額ですが、買った時の価額、つまり簿価をベースにして計算されます。

ある年に40万円で投資信託を買ったら、それが20年後に100万円になろうが、10万円になろうが、簿価は40万円です。

簿価の合計が非課税限度額を超えてしまったら、それ以降に購入する分は課税対象となってしまいます。

限度額がいくらに設定されるかは、けっこう重要なポイントですね。

ところで!!!

限度額に関して、一つ朗報がありました。

新制度では、限度額いっぱいまで使い切っても、売却すれば非課税額は復活するというルールに変わります。

一生涯の非課税限度枠の管理は、政府のどこかでデータ集約をする機能を設けて行います。

年末時点で「一生涯の非課税限度枠」の残高を確認し、翌年になると枠の復活が行われたり、残高が通知されるようなサイクルが予定されているそうです。

まぁ、仕方がないですね。

ちなみに、現在の一般NISAやつみたてNISA、ジュニアNISAで買った分をそのまま保有していれば、その分も一生涯の非課税限度枠には含まれるそうです。

早くからNISAを始めていても、後から始めても、非課税限度枠はみんな同じということです。

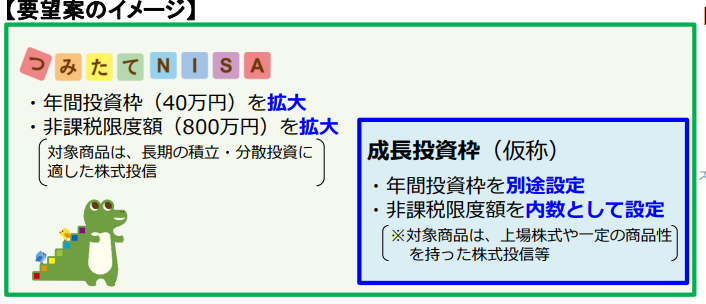

NISA制度は、1種類だけにまとめられる

新制度では、「つみたてNISA」がベースとなり、「一般NISA」の内容がビルトインされるというイメージです。

※引用:「令和5(2023)年度税制改正要望について」2022年8月 金融庁 より一部抜粋

緑の枠で囲まれているのが、新つみたてNISAです。

その中に、成長投資枠(仮称)という枠組みが設けられます。【青枠部分】

基本的には、金融庁がセレクトしたつみたてNISA対象商品の中から、つみたて投資を行う。

でも、成長投資枠の範囲内なら、つみたてNISA対象商品以外の個別株や米国ETFなどを買ってもOKというルールです。

自由裁量枠なので、もちろん、つみたてNISA対象商品を、青枠内でさらに積み立ててもOKです。

日本株縛り!みたいな制約もかからないとのことでした。

うーん、やっぱり数字があった方がイメージしやすいですよね・・・

例えばですが、

- つみたてNISAは年間240万円まで利用可能。【緑枠】

- そのうち、180万円分は、個別株やETFを買ってもOK。【青枠】

→年間60万円分のつみたてNISAと年間180万円の自由裁量投資をすれば、単年度MAXの枠を使うことができる。

こんな感じになるイメージですね。

しつこいようですが、数字は仮のものです。金額は全く未定です!

シンプルに、「NISA」って名称にしちゃった方が良いのでは・・・

そうそう、あとはちゃんと12で割り切れる金額に設定するとも言ってましたよ。

つみたてNISAは、未成年でも利用可能になる

終了しちゃうジュニアNISAは放置なのね。

NISAは成年だけの制度になっちゃうのですね。

・・・なんてことはありませんでした。

ちゃんとジュニアNISAの制度もカバーしています。

その方法は、実にシンプル。

新つみたてNISAには、年齢制限がなくなります。0歳から活用できるということです!

例えば、お子様の大学資金準備なら、幼いうちからお子様のつみたてNISAを活用しながら少しずつ準備する。

そんな使い方が想定されています。

大学生になったとき、学費支払いのために売却をすれば、お子様の「一生涯の非課税限度額」も復活します。

これなら、親が勝手にNISAを使っちゃったから、社会人になっても非課税額が残っていない!!!

なんていう、悲惨なことにはならずに済みますね。

良く考えられた制度だなぁと思います。

このように、ジュニアNISAの要素も含めて、完全に一本化されるとお考えください。

ということは、家族が多ければ、非課税限度額が増えるぞ!

大家族なら、NISA使い放題じゃん!!

・・・と思うかもしれませんが、こうなってくると、家族間の贈与のチェックが厳しくなってくるかもしれません。

お子様の非課税投資枠を使うのは、お子様のために使う分にする。

このへんは、しっかり意識をして、中長期の資金計画を立てておいた方が良いでしょう。

NISA内で、投資信託のスイッチングをする機能が設けられる

NISAで買った商品を単純に売却した場合、一生涯の非課税限度額の復活は、翌年になってしまいます。

これだと、ある程度資産が積みあがってから、リバランスをするために一部売却したいという場合には、ちょっと困ってしまいますね。

・・・と残念がったのもつかの間。

なんと、新しいNISAでは、iDeCoのように投資信託をスイッチングすることができるような仕組みを導入するのだそうです。

投資信託のみを想定しているとのことでした。

もちろん、成長投資枠(=自由裁量部分)を使っていたとしても、スイッチングは可能になります。

これは、とっても便利でありがたい機能です!

年齢を重ねたり、資産規模が大きくなったところで、徐々に債券比率を高めていくなどの調整も可能になります。

一方で、少しでも信託報酬が下がったら乗り換え可能・・・となると、乗り換えが頻繁に行われるようになり、ややファンドの純資産総額が不安定になるのかなという印象も受けています。

どうする?どうなる?ロールオーバー

新しい制度になってしまえば、非課税保有期間の制限がなくなるので、ロールオーバーという概念自体がなくなります。

ただ、現在の3つのNISA制度(一般NISA・つみたてNISA・ジュニアNISA)をすでに使っている場合、そこから新制度へのロールオーバー問題は残ります。

一般NISAや、つみたてNISAからのロールオーバーの技術的な方法は、検討中とのことでした。

ですが、基本的には、新しい制度にお引越しできるように仕組みを整える方向性です。

特に、つみたてNISAの場合は、現在の非課税期間が終わってからお引越しとなると、はるか未来のお話しになってしまいます・・・

なので、早い段階で新しい枠組みに移し替えるようにしたい。

その場合の手続きは、なるべく煩雑にならないように工夫したいとのことでした。

なんとなくですが、基本は自動移管になるような気がしています。

でも、複数の金融機関にNISA口座を持っている場合の取り扱いが難しそうですね💦

ただし、ジュニアNISAだけは、ちょっと考え方が違います。

新しい枠組みには組み込まず、今までのルールでロールオーバーの手続きをすることになるようです。

オマケの枠が増えるわけではないですね。

NISAの金融機関は変更できるの?

こちらは、今までと同じ考え方です。

年単位でなら、金融機関を変えることは可能ですが、1年間1金融機関ルールは継続となります。

例えば、2024年はA証券、2025年はB証券・・・ならOKだけど、2024年の途中でA証券からB証券に移すことはできません。

NISAを充実させておいて、金融所得課税を強化するのでは?

誰もが気になるポイントですよね(笑)

そんな状況で、投資意欲が冷え込むような増税は行いたくない!

金融庁としては、当然、金融所得課税の増税は要望しませんよ。

金融庁は、投資をもっと広めたい立場ですので、当然このような考え方をしています。

・・・ただ、財務省や税制調査会、地方税を管轄している総務省がどう考えるかは別の話ですね。

NISAの改正と同時ではなくても、数年後に課税強化・・・なんてことは、十分にあり得るように思います。

もちろん、先のことは分かりませんので、その時々のルールに応じて対処していくしかないですね。

「良いことばかりではないかもしれない」ぐらいの温度感でいるのが、ちょうどよいように思います!

まとめ-もしも、この通りのルールになったら、どうする?

今回の改正は、使い勝手の良い方向に転がるものですので、ぜひ実現して欲しいと思います。

そのうえで、もしも、金融庁が今発表している通りのルールになったとしたら、私ならどのように使うかを考えてみました。

非課税期間の縛りがなくなった分、取り崩すタイミングの自由度が増しますね。

一定の枠はありつつも、幅広い商品に投資をすることもできます。

今までよりも「自由度」が上がる分、今まで以上に投資のマイルールを決めておくことが大事になってくるように思います。

結局は、

無理のない範囲で、淡々と積み立てて、

本当に必要な分を、必要な時に取り崩す。

これが無難なように感じています。

つみたてNISA対象商品の中から、決まったペースで積み立てる。

年間の投資可能額を決めて、そこから月額を算出して設定し、後はほったらかし投資。

いろんな商品を組み合わせて買うというよりも、シンプルなポートフォリオで自動化することを選びたいですね。

もし、この制度が導入されたら、みなさんはどのように活用したいでしょうか?

みんな違って、みんないい。

ぜひ、ご自身にあったスタイルを見つけ出してみてください。

(制度が導入されたらですが・・・)

スポンサーリンク

スポンサーリンク

おまけ 他の参加者さんのブログをご紹介!

当日は、ざっと40名くらいが、この説明会に参加されていましたね。

その中で、ブログ記事を見つけた方をご紹介しておきます。

ぜひ、あわせてご覧ください。

新NISAの2階建ては廃止し、NISAは一本に統合する方向【金融庁によるNISA拡充案説明会】

パーサモウニアスさん(@parsimonious_16)

セロンさん(@theron2010)

夢見父さん(@yumemititi)

NISAが抜本的拡充で恒久化 金融庁のブロガー説明会は面白かった

令和5年度 税制改正要望項目公表。金融庁グッジョブ!ついにNISA一本化なるか?

他にもたくさんいらっしゃると思いますが、見つけられた方のみ掲載しています。