しがらみゼロのFPブロガーMisaki(@fpmisaki2)です。

預金だけでなく、投資も活用しようという言葉はよく耳にするようになったけれど、やっぱり怖くて始められない。

今まで投資に触れる機会がなかった方は特に、そうお考えなのではないでしょうか。

最大の恐怖は、せっかく貯めたお金を失うリスクがあるからだと思います。

このリスクという言葉、とってもネガティブで怖いイメージがありますよね 😳

ですが、投資の世界で使われている「リスク」という言葉は、その意味合いが異なります。

リスクとは? リターンとは?

そんなもん、今さら聞かなくても分かってる! と思わずに、ぜひこの先をお読みください。

投資に対する理解が深まり、怖いという感情ではなく、客観的に自分にあっているものなのかを判断できるようになりますよ。

スポンサーリンク

リスクという言葉の意味について、深掘りしてみる

投資の世界のリスクについて確認する前に、まずは「リスク」という言葉そのものの意味を確認しておきましょう。

リスク(Risk)という言葉には、実は幅広い意味があります。

私たちが一般的に使っているのは、地震のリスクとか、災害のリスクとか、いわゆる「危険」を意味していて、損害や損失発生の可能性というネガティブな意味合いですよね。

ですが、もともとの語源は、「勇気をもって試みる」ことで、能動的に未来を選択するという意味だったと言われています。

さらに、「断崖絶壁を航行する」「危険を冒す」という意味を持っていたことから、どう転ぶか分からない不確実性という意味合いも含まれていたようです。

この不確実性という意味こそが、投資の世界で使われる「リスク」に当てはまります。

プラスになるか、マイナスになるか分からない・・・そんな不確実性があるということを指しているわけですね 😉

必ずしもネガティブなだけではないという違いが感じられたことと思います。

※以上のリスクの語源に関しては、平澤敦先生の記事を参考にしてまとめました。

余談ですが、日本語はとても難しくて、同じ言葉でも違う意味で使われることがよくあります。

例えば、法律の世界では、善意と悪意の意味が私たちが知っているものとは違います。

- 善意=ある事実を「知らないこと」

- 悪意=ある事実を「知っていること」

という意味で使われます。悪意の人と言っても、悪いことを企んでいる・・・という意味ではないのです。

投資における「リスクの意味」の話もそうですが、その世界での言葉の意味を知らないと、間違った理解をしてしまうことになりがちですので、注意が必要です。

投資におけるリターンとリスク

投資について調べたり、話を聞いたりしていると、例えば「国内株式のリターンは7%、リスクは19%」というような数値に出くわすことがあると思います。

これだけ聞いても、

- このパーセンテージの根拠は何なの?

- 毎年7%増えるの?

- リスク19%って何よ?

と、わけが分からなくなり、投資なんかやめてしまえと投げ出したくなると思います。

そこで、リターンとリスクの考え方について、一緒に見ていきましょう。

リターンの計算方法

- 例えば10年間など、一定期間トータルでどれだけ増えたかを算出する。

- その増えた分が、10年間の複利計算で増えたとしたら、年率何%かを計算する。

という手順で計算します。

この複利計算というところがポイントです。

単純に10で割り算してはいけません。

例えば、買った時に10,000円だった国内株式のインデックスファンドが、10年後に20,000円になったとします。

(20,000円-10,000円)/10,000円✕100=100%増えましたね。

10年後に100%増えるような年率(複利)を逆算すると、リターンが分かります。

計算すると、この事例の場合には、約7.2%という答えが出ます。

自分で計算してみたいという方は、Excelの関数を使えば計算できます。

→ =POWER(最終価格/初期価格,1年/投資期間)

これで、リターンの意味が見えてきましたね。

10年間の紆余曲折は一切無視して、最後の結果だけを見ているのがポイントです。

そして、その結果を出すために、完全に一定の割合で増えていったと仮定したら、年何%ずつ増えていると言えるのか? ということを見ている数値なのです。

リスクの意味と計算方法

投資におけるリスクとは「不確実性」という意味でしたね。

これを分かりやすく言い換えると、リターンからのブレ幅ということができます。

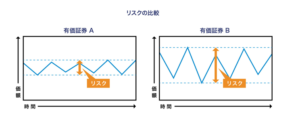

※図は、一般社団法人投資信託協会のサイトより引用

投資の場合には、毎年同じ割合でコンスタントに増えるわけではなく、タイミングによって増えたり減ったりしますよね。

この幅が広ければリスクが大きく、狭ければリスクが低いということになります。

リスクは、

- まずは10年などの一定期間のトータルリターンを計算しておく。

- 細かな年度ごとのリターンを計算して、標準偏差を計算する。

という手順で計算します。

標準偏差って・・・またよくわからない単語が出てきましたが、少々お付き合いください 😀

例えば、10年間の平均リターンが、7.2%だったとします。

1年目のリターンが10%だったとすると、10%-7.2%=2,8%がブレ幅です。

2年目のリターンが-13%だったとすると、-13%-7.2%=-20.2%がブレ幅です。

こんな感じで、10年分のブレ幅を出します。

計算結果がマイナスだろうがプラスだろうが、ブレていることには変わりがありませんので、マイナスの符号を消して計算しなければいけません。

そのため、ブレ幅(=偏差)をいったん2乗して合計しておき、10年で平均します。

ここで出てきた数字を、平方根(ルート)でもとに戻すと、標準偏差が分かります。

ちょっとややこしいですが、この標準偏差こそが、リスクのことなのです。

投資信託のリスクやリターンは、モーニングスターのサイトで調べることができますし、証券会社のサイトでも確認することができます。

自分でややこしい計算をしなくても大丈夫ですので、安心してください。

とにかく、リスクとは、最終的なリターンからの上下へのブレ幅だということを頭に入れておけば大丈夫です。

リスクだけ見れば大丈夫?

今まで見てきたリスクとリターンの関係性から考えると、例えばリターンが3%、リスクが2.5%という場合には、

- 3%+2.5%=5.5% 5.5%まで増える可能性があり、

- 3%-2.5%=0.5% 0.5%まで増える可能性がある。

というふうに考えればよさそうですね。

どっちにしても増えるから、この数値なら絶対にソンはしない! と喜んでしまいそうですが・・・

残念ながら、そう単純にはいきません。

リスク(標準偏差)の範囲内で納まる確率はどれくらいなのか、しっかり確認しておく必要があります。

実は、リターン±リスク(標準偏差)の範囲内に納まる確率は、約68%しかないということが、正規分布という確率分布関数から導き出されます。

つまり、32%の確率で、マイナスになってしまう可能性が残されているということです。

約3割って、結構大きいですよね。

これだと、ちゃんとリスクを理解したとは言えなさそうです。困りました・・・

リスク(標準偏差)の2倍を見ておけば、ほぼカバーされる

これでは不安なので、もっと確実性の高い計算方法はないのでしょうか?

実は、リスク(標準偏差)を2倍して正規分布を見てみると、約95%の範囲内に納まります。

- 3%+(2.5%✕2倍)=8% 8%まで増える可能性があり、

- 3%-(2.5%✕2倍)=-2% 2%まで減る可能性がある。

と考えておけば、ほぼ想定の範囲内に納まるというわけです。

つまり、3%の収益を得るために、一時的に2%減ったとしても、耐えられるのなら投資してOKというふうに考えておけばいいわけですね。

ちなみに、人間は5%の確率で起こることというものは、ほぼあり得ない例外と感じると言われています。

95%の確率で起こることを想定しておき、投資にのぞんでいれば、ちょっと値下がりして大慌てすることがなくなるのです。

まとめ

上のブレはあまり気にせず、リスク(標準偏差)の2倍分の下へのブレに、自分の心が耐えられるかどうかを目安に、投資するかどうかを決めておけば安心です。

リスク(標準偏差)はブレ幅ですので、値動きのタイミングが違う商品を組み合わせで持っておけば、一方が下がっても一方が上がることで、ブレ幅が小さくなりますよね。

ここまで見てくると、資産配分(アセットアロケーション)が大事だという理由が、腑に落ちたのではないでしょうか。

資産配分ってなんでしょう? という方は、こちらをご覧ください!

理屈が分かっていれば、上がり下がりへの冷静な対応ができます。

ぜひ、リスクの取り方を頭に入れておいてくださいね。

スポンサーリンク

スポンサーリンク