しがらみゼロのFPブロガーMisaki(@fpmisaki2)です。

日経新聞に、金融庁の調査結果として「投資信託を保有する個人投資家の半数近くが損失を抱えている」という内容の記事が出ています。

タイトルだけ見てしまうと、

あ~、やっぱり投資って怖いよねぇ 😥

となりがちですが、よくよく記事を読んでいただくと、「銀行や証券会社はかねて自らの手数料収入を優先し、個人の短期売買を助長しているとの批判があった。」というような記述もありますので、投資する商品の選び方が大事だということが浮かび上がってきます。

長期的にインデックス投資を実践しておられて、著書も出されている水瀬ケンイチさんも、次のようにツイートしています。

単純に低コストな投信を積み立てて長期保有(15年以上)しているだけですが、運用損益率は50%以上なので、日経記事の投信保有者の運用損益率の最上位に入るようです。個人が雰囲気で売ったり買ったりいじくり回すから平均的には儲からないのではないでしょうか。 https://t.co/Y23x9c2Ukw

投資は、結果が保証されているものではありません。

そのため、資産形成に取り入れるかどうか、決めるのは自分自身ですし、結果が良くても悪くても自己責任で受け入れなければなりません。

そんな「絶対」がない投資ですけれども、長期・分散・積立という3つのキホンを押さえることで、投資のリスクを減らすことができるということは、どこかで聞いたことがあると思います。

長期間、インデックスファンドを保有することが、どのような意義をもたらすのか?

こんな、ちょっと違った視点から見てみることで、投資というものの見方が変わってくると思います。

聞きなれない言葉も出てくるかもしれませんが、ひととおり読んでみていただければイメージがつかめるはずです 😉

「ところで、インデックスファンドって何でしょう?」という方は、こちらで解説していますので、をあわせてご覧ください。

スポンサーリンク

長期投資は、プラスサムゲーム

ゼロサムゲームという言葉は、どこかで聞いたことがありますでしょうか?

これは、「ゲーム理論」と呼ばれる経済理論における用語です。

- マイナスサムゲーム:ゲームに参加しているプレーヤーの損得を合計するとマイナスになる

- ゼロサムゲーム:ゲームに参加しているプレーヤーの損得を合計するとゼロになる

- プラスサムゲーム:ゲームに参加しているプレーヤーの損得を合計するとプラスになる

この3パターンに分類されています。

投資の性質を考えるにあたって、とっても分かりやすく分類することができますので、それぞれの特徴を見ていきましょう。

マイナスサムゲーム

例としてあげられるものは、宝くじ・競馬・パチンコなどです。

集めたお金のうち、一部分は胴元(運営側)がふところに入れてしまいます。

残った分が、参加者に分配されるというものです。

参加者への還元率が低いという特徴が分かりましたね。

ちなみに、宝くじの還元率は45%、競馬の還元率は75%、パチンコが85%程度と言われています。

宝くじは、なんと半分以上が運営側のポケットに入っているわけですね 👿

宝くじを買っている方は、老若男女問わず、たくさんいらっしゃいますよね。

投資は怖いと思っている方も、宝くじだと気軽に買っていたりしませんか?

夢は大きい・・・かもしれませんが、全体でみると最初から負けているゲームです。

もちろん、一度当たってしまえば、億単位のお金を手にできるので、勝ち逃げすることも可能です。当たればですけど 😥

こう考えてみると、実は日本人って根っこがギャンブラーなのかもしれませんね。

ゼロサムゲーム

例としてあげられるものは、FX(外国為替取引)・将棋・麻雀などです。

FXとは、円やドルなどの各国の通貨の価値が変動することを狙って両替を行い、差額で利益を得るという金融商品のことですね。

そもそも、世界中の通貨の価値は相対的に決まっているので、価値が上がる通貨があれば、必ず価値が下がる通貨があります。

将棋の場合には、相手の駒を奪えば自分のものになり、奪い合いの末に勝ち負けが決まりますよね。

麻雀も同じく、8,000点の手役を上がれば、相手(または全員)から点数をもらうことができるわけです。

このように、全体的な価値や点数は変わらずに、参加者が奪い合っていくタイプのものをゼロサムゲームと呼びます。

奪い合いですから、ゼロサムゲームで勝つのは、なかなか難しいですし、何よりも勝ち続けることが非常に難しいということはイメージできるのではないでしょうか。

ゼロサムゲームに勝つためには、負けを気にせず、勝ちにおごらず、冷静に客観的に状況を判断していく必要がありますし、そのジャンルの研究や訓練が必要です。

数回ビギナーズラックで勝つことはできても、それを続けるためには大変な努力が必要です。

プラスサムゲーム

例としてあげられるものは、株式などへの長期投資です。

ちなみに、短期的な株の売買の場合には、「安く買った人が利益を得て、高く買う人が利益を失う」という、ほぼゼロサムゲームの関係性になってしまいます。

ですが、長期投資の場合には、状況が変わってきます。

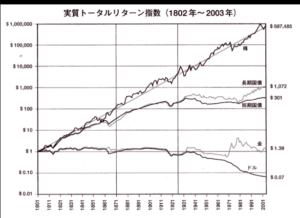

過去200年の実質トータルリターン指数のグラフをご覧ください。

※ジェレミー・シーゲル著「株式投資の未来」よりグラフを抜粋

株式も長期国債も、グラフの傾きは右肩上がりになっていることが分かります。

このように、長期的に見てどのように傾いているかを見ておくと、一目瞭然です。

もちろん、これは過去の結果をグラフ化しているだけなので、未来のことは分かりません。

でも、200年もの間、右肩上がりに成長してきたものが、急激に右肩下がりに傾くことは考えにくいです。

10年、20年という長期的スパンで投資を続けている方にとっては、価値が増えていくプラスサムゲームになっていることがお分かりいただけたと思います。

ただ、投資信託を長期的に保有し続ける場合にも、やはり保有のコストはかかります。

このコストの部分が大きくなってしまうと、せっかくのプラスの部分を食われてしまうことになります。

低コストの商品を選ぼうね! と言われるのは、そのためです。

購入や保有に必要なコストが高かったり、資産が積みあがらずに取り崩してしまう「毎月分配型」のものだと、プラスサムゲームの恩恵が受けられなくなってしまうのです。

長期投資の社会的意義

株取引と聞くと、「安く買って高く売る」ことにより、利益を得るものという印象の方が強いと思います。

ですが、そもそも株式への投資とは、その企業に出資するということですから、企業の経済活動を支えるための行為です。

つまり、企業を支えて育てるという社会的意義も含まれています。

多くの株主の支えによって成長した企業は、株式の価値を高めつつ、配当金を出すことによって、その結果を株主に対して還元していきます。まさにwin-winの関係ですね。

長期的に株式を保有するということは、単なるパイの奪い合いではなく、未来の社会を育てていくという意義が含まれていることにも着目しておきましょう。

企業へ投資をすることで、そのお金を有効活用した企業は成長し、全体的な価値が増えていく。

そして、経済活動が活性化していく。

このように、長期投資は未来を豊かにすることに貢献する手段だとも考えられるのです。

長期+インデックス投資にする理由

例えば、個別の企業が発行している株式を長期保有することも、その会社を応援するという観点からは素晴らしい行為です。

自分でしっかりとその会社の状況を判断し、将来性があると判断できるのであればいいでしょう。

でも、個別の企業に投資した場合に、その企業が今後ずっと右肩上がりで成長し続けるかどうかを判断するのはとっても難しいですよね。

そこで、投資のキホンの「分散」を取り入れます。

例えば、TOPIXに連動しているインデックスファンドを買うということは、その指数を構成している株式をひと通り買うことにつながります。

多くの企業に分散して投資をすることにより、結果として

「日本経済が今後10年間にわたって拡大し続けるか?」

という点だけを考えればよくなりますので、非常にシンプルで私たちでも判断しやすくなりますし、企業の成長に一役買うという意義も維持することができます。

市場の指数に連動させるというインデックスファンドの考え方は、ノーベル賞を獲得した理論である「Capital Asset Pricing Model (CAPM:キャップエム)」というものがもとになっています。

CAPMは、どうすれば効率的な資産配分ができるのか? を考える理論です。

その結論が、「市場は、全体としてみれば効率的になっている。だから、市場全体に連動する運用が最も効率的だ」というものなのです。

余談ですが、サラリーパーソンで、ご自身が働いている会社の株式を保有しているという方もいらっしゃることと思います。

これって、自社を応援するという観点からは素晴らしいのですが、リスク分散の観点からはあまり好ましいことではありません。

勤めている会社の業績が悪化すれば、ボーナスカットや給与が上がらないなど、収入面でマイナスの影響を受けることになります。

業績が悪化しているわけですから、当然株価も下落しているはずですから、ダブルパンチをくらいます。

このように、同じタイミングでマイナスに向かう資産は、分散していることにはつながらないので、注意が必要です。

まとめ

長期インデックス投資は、

- 研究された理論に基づいていること

- プラスサムゲームになっていて、他者との奪い合いではないこと

- シンプルで分かりやすいこと

- 社会を育てるという意義があること

から、私たちのような一般的な人が活用しやすいため、おススメしやすいのです。

もちろん、リスクがゼロではありません。

逆に、投資に詳しくなってくると、基本ほったらかしなので、物足りなく感じるかもしれません。

ですが、投資そのものを趣味にするとか、プロの投資家になるということでなく、生活を豊かにするためのツールとして使うのであれば、一番しっくりくる投資手法なのではないでしょうか。

株式は右肩上がりの傾向にあるとは言え、国内株式(債券)が長期的に見てどうなるかは、少々怪しいところがあります。

超高齢化社会による人口の減少が与える影響は多大なものですからね。

長期インデックス投資をする場合にも、何か1つの指数に集中するのではなく、複数(外国株式や外国債券など)に分散することで、さらにリスクを下げることができます。

分散の考え方については、こちらにまとめてありますので、あわせてご覧ください。

スポンサーリンク

スポンサーリンク