本記事は、氷河期ブログを運営されているななし(@_teeeeest)さんが運営するベストバイストック2020に参加しております。昨年に続いて2回目の参加となりました!

ということで、折り返し地点となる2020年12月15日の記事を私が担当させていただきます。

昨日は、【24/7】高配当株とかマイレージとか車とか【独り言】を運営されているしょこらさん(@syokora11_kabu)さんでした。

次世代エネルギーを担う企業たちに投資できる、「あの」ETFを紹介されています!

【ベストバイストック2020】コロナ禍に苛まれた今年、私が推すのはESGど真ん中のアレです!

とっても楽しい内容ですので、ぜひご覧ください!

さてさて、今年は新型コロナウイルスの感染拡大により、激動の年となりました。

いつになったら気軽に旅行に行けるんだろう。

私の会社は現時点では大きな影響を受けておらず、幸いなことに減給やリストラなどの憂き目には(今のところ)あっていないのですが、業界によっては非常に厳しい状況が続いていることと思います。

景気の波を受けるとは言え、その影響が現れるのが遅いとされているのが賃貸住宅の賃料だったりします。ですが、コロナ禍が長引くことにより、そんな賃貸住宅市場の見通しも厳しいものとなってきています。

不動産評価webサイトを運営する株式会社タスが行った、賃貸住宅市場レポート(2020年11月)によると、2021年度の見通しとして、空室率が悪化基調で推移するものとみられています。

現時点で、東京23区の賃料が下落基調になるというところにまでは至っていませんが、この感染状況が続けば、21年中旬以降には下落傾向に転じる可能性があるという見通しです。

実際の動きを見ていると、1人暮らしをしていた学生や社会人が実家に戻ったり、賃料が安いエリアに転居する傾向が出てきています。

12月は、通常ですと推薦入試で合格を決めた新大学生が住まいを探し始め、都内1Rの動きが活発化する時期なのですが、今年は停滞しているようですね。

大学のオンライン授業化が続き、会社もリモートワークを積極的に取り入れ始めているご時世ですから、都心部の単身向けの狭小アパートやマンションはニーズが減少し、入居者の奪い合いになることでしょう。

このように、仮に今は安泰だとしても、これから影響が強くなっていく業界もあります。どのような業界にいたとしても油断は禁物・・・というところでしょう。

それなのに、株式市場は絶好調。

ニューヨーク市場が最高値を付けたり、日経平均株価も約29年ぶりに2万6,000円を上回るなど、3月の下落期が嘘のような回復ぶりです。

世界的に感染が拡大している状況や実体経済の痛みを見ていると、この株高は不思議でなりませんが、株式市場は半年先とか1年先の未来を織り込むもの。

ファイザーやモデルナのワクチン開発が進展したニュースが出ることで、経済活動が正常化するのでは・・・という期待感が生まれているのも、株価の上昇の要因でしょう。

実体経済と株価のギャップ、業界による痛みの差というような、今年の一連の状況を見ていると、1つの会社からの給与収入だけに依存している生活スタイルのもろさを感じてしまいます。

私にとって2020年は、投資や副業など、収入源を分散することの大切さについて、理屈だけではなく実体験として刻み込まれる1年となりました。

さて、2016年から少しずつ積み立て投資を始めている、投資歴4年目のひよっこである私のコロナショック時の心境はどうだったかと言いますと・・・

・・・ってことは買い増しのチャンスなのでは!

2月~3月の株価下落時は、これほど急激な回復をするとは思っておらず、この状況がしばらく続くのだろうと受け止めていました。

当面はマイナスの状態が続くだろうけど、長期的に見れば買い増しのチャンス!

ですが、底値は分からないですし、これからさらに下がり続けるかもしれない。

完璧にタイミングを読んで追加投資をすることなんて、(少なくとも私には)できない。

そこで、5年後くらいに復活すればいいや!くらいの感覚で、eMAXIS Slim 米国株式(S&P500)の積立額を増額するという対応をしてみたのです。

そのおかげで、株高の恩恵を受けることができましたとさ。

-おしまい-

いやいや、本当にここで終わったらおもしろくないですね。

確かに積立額UP対応分のeMAXIS Slim 米国株式(S&P500)は、コア投資部分のベストバイでした。

でも、同じ時期に、ずっと気になりながら手を出せずにいたある銘柄を、勇気を出して買うことができたんですね。

それが、ARCC(エイリス・キャピタル)。

少々マニアックなのかもしれませんが、一部に根強いファンがいるBDC銘柄の米国株です。

私の投資スタイルは、基本的にはインデックスファンドの積立購入。

ただ、多少失敗してもいいや!と割り切れる範囲内で、サテライト枠としてアクティブファンドや個別株への投資もしています。

昨年のベストバイストックでご紹介したGCIエンダウメントファンドもその1つです。

そこで今回は、葛藤の末、サテライト枠で新たにお迎えすることができたARCCをベストバイストックとしてご紹介したいと思います!

スポンサーリンク

高配当はやっぱり魅力的-BDC銘柄ってなんでしょう?

インデックスファンドの長期・分散・積立投資はとっても楽だし、きちんと続けていくことができれば失敗しにくい、そう考えています。

でも、一番若くてやりたいことがたくさんある「今」を楽しみ、生活を豊かにするためには、上手にお金を使うことも大事です!

今年のような不測の事態におちいり、仮に給与収入が減少するとしても、他の形で定期的な収入があると気持ちが安定しますね。

収入がなくなるのって、怖いもん。

そういう意味でも、多少非効率だったとしても、定期的に配当金が入ってくる高配当株投資というものはとても魅力的だったりします。

配当金は、美味しいものを食べたり、自分の趣味や身近な人のために使う!と割り切りやすいのもいいですね。

高配当投資と言うと、VYMやSPYDなどの米国高配当ETFが有名どころですが、

高配当であり、かつ、ちょっと変わった分散投資をすることができる米国株が、BDC銘柄と呼ばれるものです。

BDCとは、Business Development Companyの略称。

米国で設立されている、中堅企業や新興企業等の事業開発を金融面及び経営面からサポートする投資会社のことです。日本語では事業開発会社と表現されます。

新興企業等は一般的な企業よりも銀行からの融資を受けにくいです。

そんな、未知数だけれども有望な企業の事業開発を、金融面だけではなく経営サポート面でも積極的に行い、投資先の企業を上場させることで大きなリターンを得ようというワケです。

未来のGAFAの応援につながると考えると、ちょっと夢があるよね。

高配当ってだけで飛びつくと危険だよね?

なので、どんな仕組みになっているかを把握して、納得したうえで投資するのがいいね。

BDCには次のような特徴があります。

◆収益の90%以上を配当することで、法人税の優遇措置が受けられる◆

BDCは多くの投資家から資金を集めて、新興企業等に融資や株式投資を行います。融資した企業から得られる利息や投資した企業から得られる配当、企業への経営アドバイスを提供する際の手数料といったものが収益となります。

こうした収益の90%以上を私たち投資家へ還元することが、法人税の優遇措置を受ける条件となっています。

収益のほとんどが、私たちへの配当に回るため、高利回りとなるわけですね!

ちなみに、BDCは投資先の破綻リスク等を考慮して貸し出すため、企業等への貸出金利は相対的に高くなります。ちゃんと回収できれば、大きな利息収入が得られますね。

◆法律により、適切な分散が求められている◆

- 少なくとも70%は法律で定められた適格投資対象に投資すること

- 1銘柄当たりの構成比率を全体の25%以下に抑えること

- 借り入れは自己資本の3倍までならば可能(2018年以降、2倍→3倍に拡大)

このような取り決めがなされているため、適切な分散がなされていると言えますし、米国の証券取引所に上場されていて、日々売買が可能であり、透明性の高い情報開示も行われています。

こうした仕組み化により、結果論として、これまでに上場しているBDCが破綻したことはないようですが、未来永劫破綻しないという保証はありません。

安全性には一応の配慮がされているとは言え、格付けはBBBからBBB-と決して高くはないですし、BDCが投資した新興企業等の融資先には、「いつ倒産してもおかしくない」くらいの企業も含まれていて、投資した分の数%が棄損するのも当たり前という世界です。

やはり高配当なのにはそれなりの理由があり、リスクがあるのだということは理解したうえで、買うかどうかを決めるべき銘柄たちだとということです。

ARCCは、時価総額No.1のBDC銘柄

BDC銘柄の中で、もっとも有名なのがARCC(エイリス・キャピタル)です。

2004年10月に上場しており、BDCの中では最大の時価総額を誇ります。

※2020年9月30日現在

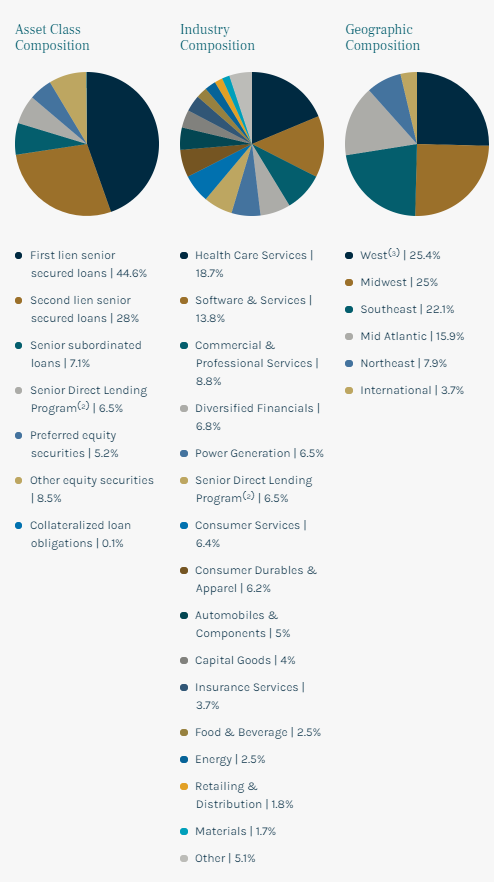

アセットクラスの構成は、第一抵当権のシニアローンが44.6%、第二抵当権のシニアローンが28%と大きな比重を占めているのが分かります。

シニアローンとは、他の債権と比べると返済順位が高く、ローリスクの負債のこと。

要は従来からある”金融機関等からの貸付”のことです。

ざっくり8割がシニアローンとなっていますので、比較的リスクは抑えられていると言えるでしょう。

投資先の業種も比較的分散されていますが、ヘルスケアとソフトウェアの比率が高めになっています。

今度はARCCのチャートを見てみましょう。

ARCCは、平時の株価は比較的安定しているのですが、金融危機にはめっぽう弱いです。

新興企業等、リスクが高いところに投資をしているわけですから、当たり前の話ですけどね。

ちなみに、リーマンショック時2009年3月5日の株価は3.21$。平時が18.5$程度でしたので、下落率はなんと約83%。

逆に言えば、比較的割安な水準の時に買っておき、じーっと持っておくことができるなら、お宝銘柄になる(可能性がある)というわけです。

さてさて、一番気になる配当はどうでしょう。

ここ5年間の配当実績を見てみると、1株当たりの配当額は比較的安定しています。

2016年 1.52$

2017年 1.52$

2018年 1.54$

2019年 1.68$(1株あたり0.02$の特別配当あり)

2020年 1.60$

平時は、おおむね9%以上の利回りとなっています。十分に高利回りですね。

ところが、今年はコロナショックを受けて、2月下旬からARCCの株価が急激に下がっていきます。

18$台で安定していた株価が一気に下がり、一時期は8$台に!

もともとARCCが気になっていたので、この状況になって思い切って買おうかな・・・という気持ちが強くなります。

ただ、なまじリーマンショック時の底値を知ってしまっていたので、「まだ下がるのでは? もうちょっと待った方がいいのでは?」という気持ちが消えませんでした。

4$まで下がるんじゃない? とか思っていました。

そうやって悩んでいる間に、株価は10$付近まで戻っていきます。

このまま上昇するのか、もう1回どかんと下がるのか・・・

考えても分からないまま(当たり前ですが)買うことができない日々。

だんだん悩んでいることが面倒になり(苦笑)

せっかくだから勉強に買ってみようと心に決め、2020年4月14日に1株=12.41$でちょびっと買ってみました。

そこから小さくちょこちょこと買い増し、配当が出た分は全てタイミングを考えず再投資に回すという方法を取り続けています。現在の平均取得単価が13.53$ですので、なんと11.8%の利回りです!

まとめ-足るを知るために、自分の気持ちと向き合う

2020年12月15日現在では、ARCCの株価は上昇し、17$付近まで回復してきました。

現時点では、高利回りで含み益があるお宝銘柄となってくれています。

ただ、ARCCをベストバイに選んだ理由としては、自分の心の動きを知ることができたという点が大きいんです。

- どんどん株価が下がっていく中で、底を見極めることなんて絶対にできないのに、どこかで底値買いを願ってしまう。

- 今回は比較的株価の回復が早かったからいいけれど、株価の低迷が長期化した場合でも安心して保有できるのか。

- 割安な水準にあると頭では理解していても、そう簡単には購入に踏み切れない。

そういった心の動きをリアルに経験させてもらえたのが大きかったと思っています。

身の丈にあった投資をし、足るを知ることが大事だな。

こんなことをもう一度考えるきっかけとすることができたので、経験を買うという意味でのベストバイとなりました。

ちなみに、BDC銘柄はSBI証券では取り扱いがなく、マネックス証券も2020年11月13日以降は新規の買い付けはできなくなっています。

これを受けて、マネックス証券では新規買付を停止することにしたわけですね。

楽天証券では購入可能となっていますが、今後は新規の買付ができなくなるかもしれません・・・

※2021年12月3日をもって、楽天証券でも新規買い付けができなくまりました。無念・・・

そういう意味でも、買えるうちにサテライト銘柄としてお迎えできて良かったなと思っています。

人に薦めるか・・・と言われると積極的にお薦めはしませんが、こんな銘柄もあるってことを知っておくだけでも面白いかなと思います。

ここまでご覧いただきましてありがとうございます!

明日は、つみたて次郎の投資日記を運営されているつみたて次郎さん(@tsumitatejiro)です。

お楽しみに~

スポンサーリンク

スポンサーリンク