しがらみゼロのFPブロガーMisaki(@fpmisaki2)です。

12月14日に、与党の平成31年度税制改正大綱が発表されましたね。

関連記事でもまとめましたが、税制改正のスケジュールとしては、この大綱が一区切り。

あとは法律改正に向けた実務的な手続きになっていきます。

決定までのスケジュール感がイメージできていると、情報の整理がしやすくなります!

ぜひ、こちらも読んでみてくださいね。

さて、税制改正大綱の内容は、本当に盛りだくさんなので、全てをまとめることは難しいです。

生活密着型の内容のものにポイントを絞りつつ、ご紹介してみたいと思います。

スポンサーリンク

改正ポイントをまとめる前に-与党の税制改正大綱を、ななめ読みしてみませんか?

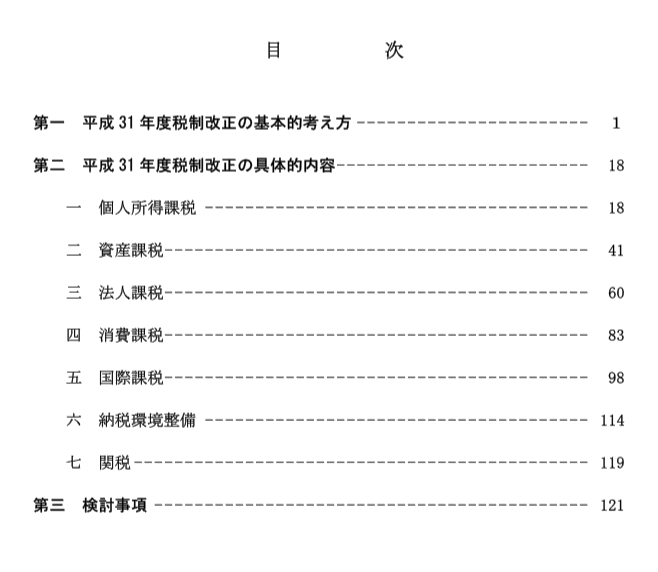

与党の平成31年度税制改正大綱を開いてみると、全部で122ページもあります。

こんな感じです。

こんな感じです。

正直言って、これを片っ端から全部読もうなんて気にならない方が大多数だと思います。

でも、ちょっぴりでも興味があるようでしたら、部分的に読んでみると面白いです。

- 税制改正大綱の、第一 基本的な考え方

- 税制改正大綱の、第三 検討事項

- 新聞2紙くらいの税制改正大綱に関する記事

これだけ読んでおけば、重要なポイントはだいたい頭に入ってきちゃいます。

税制改正大綱「第一 基本的な考え方」に書かれていること

そのタイトルどおり、基本方針についてまとまっている項目です。少し読み進めると、3ページくらいから主要項目や基本的な考え方について、項目立ててまとめられています。

自分が気になる項目を拾い読みしていってみましょう。

税制改正大綱「第三 検討事項」に書かれていること

本編をすっ飛ばすのか・・・と怒られそうですが、概略は「基本的な考え方」でつかめます。

具体的内容の部分は、気になる項目があれば、そこだけ読んでみればOKです 😀

「第三 検討事項」は、それほどページ数も多くないですし、未来予測が見えてきますので、読んでおくといいポイントです。

- 検討と対象とはしたけれど、来年に先送りしたもの

- 翌年度以降の見直しに向けて、方向性を示しているもの

などが書かれています。

例として、平成31年度の項目1を見てみましょう。

年金課税については、少子高齢化が進展し、年金受給者が増大する中で、世代間及び世代内の公平性の確保や、老後を保障する公的年金、公的年金を補完する企業年金をはじめとした各種年金制度間のバランス、貯蓄・投資商品に対する課税との関連、給与課税等とのバランス等に留意するとともに、平成30年度税制改正の公的年金等控除の見直しの考え方や年金制度改革の方向性も踏まえつつ、拠出・運用・給付を通じて課税のあり方を総合的に検討する。

ちょっと、何言ってんだか分かりにくいですが・・・💦

- 公的年金やiDeCoやDC、NISAや投資商品、預貯金などにまつわる税制について、給与課税とのバランスを見ながら考え直していきますよー

- 税制優遇が大きい退職所得控除なんかも見直さなきゃねー

ということを、引き続き検討していきましょうというお話しです。

ここにあがっているようなものは、給与所得の税率等に比べると、税率や控除の面で手厚くなっているんですよね・・・

試しに、政府税制調査会の議事録を見てみると、

- 就業形態が多様化する状況下では勤続年数により非課税枠の差を設けることの意義が薄れている。

- 退職所得控除のあり方を見直すべきではないか。

- 資産課税の検討や、金融課税の強化を検討するべきではないか。

なんていうような意見が出ています。

企業型DCやiDeCo、NISAを活用している方にとっては、ちょっと気になる動きのはず。

今すぐにどうこうと言うことはないかもしれませんが、今後税制が大きく変わっていく可能性を秘めていることが見えてきます。

ちなみに、第一と第三は、この後に政府が公表する「税制改正の大綱」からはカットされる運命の項目です。

読みたい場合には、与党の税制改正大綱をチェックしてみましょう!

平成31年度の税制改正大綱の改正ポイントを見てみよう!

それでは、平成31年度税制改正大綱の中から、生活に関連するような項目を中心にピックアップをしていきますね。

前提条件として、消費税率の引き上げが2019年10月から実施されます。

もちろん、混乱を招きまくっている軽減税率もあわせて導入されます。

前回、5%→8%へ税率を引き上げたときには、増税前後の駆け込み需要や反動減を受けて、景気の回復力が弱まった・・・という経験を踏まえて、需要変動が平準化するように考えた結果が反映されているそうです💦

(効果が期待できるかは置いといて・・・そういう趣旨です)

住宅に関する措置

- 2019年10月1日から2020年12月31日までの間に住宅を取得して入居する場合、住宅ローンの減税期間が、10年から13年に延長される。

- 相続した空き家を、2019年4月1日以降に譲渡する場合、3,000万円特別控除の特例の対象が拡大される。また、制度の適用期限は4年間延長される。

住宅ローン減税期間が延長される11年目~13年目で控除される分は、建物価格の2%相当額となっています。

要は、消費税増税分相当額を控除するために、住宅ローン控除を3年間延長しますよっていうお話しです。

先に支払った2%増税分を、11年後~13年後に取り戻すということです。

ちなみに、今使える10万円と、10年後に使える10万円では、その価値には違いがあります。詳しくは、こちらをご覧ください。

相続した空き家を譲渡した場合の3,000万円特別控除は、現行制度では、被相続人が死亡する直前まで、該当する家に住んでいることが条件となっていたのですが、死亡直前まで老人ホームなどに入居していた場合も対象に加えられるようになりました。

自動車に関する措置

- 2019年10月1日以降に購入して登録した新車について、保有者が支払う自動車税を最大で4,500円引き下げる。

- 2019年10月1日から2020年9月30日までに自動車を取得した場合、環境性能割を1%引き下げる。

- グリーン化特例の対象車種を、電気自動車等に限定する。

- エコカー減税の軽減割合を見直し、縮小する。

都道府県が徴収する自動車税は、2019年10月以降の新車購入を対象にして、恒久的に年数千円~最大で4.500円の引き下げとなります。小型車ほど、減税額が大きくなるのが特徴です。

環境性能割ってなんですか??? という方もいらっしゃると思います。

2019年10月1日から、現在の「自動車取得税」がなくなり、環境性能割に移行します。

で、移行した2019年10月1日から2020年9月30日までに自動車を取得した場合には、本来の税率から1%分軽減しますよというお話しです。

グリーン化特例の対象車種縮小は、2021年4月1日以降に新規登録または最初の新規検査を受けた自動車から適用されます。

少し先の話ですね。

ふるさと納税に関する措置

- 税優遇を受けられる対象自治体に、一定の制限が設けられる。

寄付額の3割を超える返礼品や、地場産品以外の返礼品を贈る自治体に対して規制がかかります。

違反している自治体に対して、2019年6月1日以降に支出した寄付金は、制度の対象外となります。

カンタンに言えば、自分が寄付した先が「違反した自治体」だった場合には、ただ気前よく寄付をしてお礼をいただくだけになってしまうということです。

寄付先を間違えると、私たちが税優遇を受けられなくなる・・・という改正ですので、寄付先の選定には注意が必要ですね。

未婚のひとり親支援に関する措置

- 所得が135万円以下の未婚のひとり親の場合、事実婚の状態でもない場合であっても、住民税の非課税適用が受けられるようにする。

本当は、「寡婦(寡夫)控除」の対象範囲拡大が要求されていたのですが、その点については先送りとなりました。

該当する場合には、「個人住民税の申告書」または「給与所得者の扶養親族申告書等」に該当することを記載し、申告を行います。

適用されるのは、2021年度分以降の個人住民税です。

教育資金、結婚・子育て資金の一括贈与に関する措置

- 教育資金の一括贈与の贈与税非課税措置は、対象者と対象用途を絞ったうえで2年間延長。

- 結婚・子育て資金の一括贈与の贈与税非課税措置は、対象者を絞ったうえで2年間延長。

教育資金の一括贈与の贈与税非課税措置は、2019年4月1日以降に一括贈与を受ける場合、「贈与を受ける側の前年の所得が1,000万円以下である」という条件付きとなりました。

また、用途についても、23歳以上になった後は大学や大学院などの授業料に限られ、習い事やレジャー用の免許取得などの資金は対象外になります。

お金持ちのお子様が贈与を受けて、趣味のヨットの免許を取ったりしていることに対して税制優遇するのはどうかと・・・みたいな発想です。

結婚・子育て資金の一括贈与の贈与税非課税措置も同様で、2019年4月1日以降に一括贈与を受ける場合、「贈与を受ける側の前年の所得が1,000万円以下である」という条件付きとなりました。

まとめ-税制改正にまつわる情報は、しっかり押さえておこう

住宅購入のご予定がある方、自動車の購入や買い替えを検討している方は、増税前後の違いをシミュレーションしてみて、よりよい購入時期での購入を検討した方がいいでしょう。

住宅ローンに関しては、月々の返済額や金利の動向にも着目しつつ、総合的に判断してください。

消費税増税後に住宅を取得するということは、建物価格が上昇し、ローン総額が増加することを意味します。

当然、金利負担も増加しますよね・・・なんていうポイントも考える必要があります。

ふるさと納税を活用されている方は、寄付先の自治体選びを慎重に行う必要がありますね。

おそらく、各自治体が制限の範囲内に調整するとは思いますが、自分でもしっかりチェックするという心がけはしておいた方がいいでしょう 😉

2019年度はもちろんですが、自動車を保有している方は、2020年度以降の自動車関係税制改正についても、注視しておく必要があるでしょう。

カーシェアリングなど、「所有から使用へ」とシフトしている現状を踏まえて、走行距離に応じた課税制度を検討するなど、根本的に自動車税を見直すことも検討されています。

・・・なんていうことを、早めに考えだすことができれば、冷静な対応をすることができますよね。

慌てて勢いで決断してしまうのが、一番判断ミスを起こしやすいパターンです。

そういう意味でも、情報の収集と選択には、ぜひ敏感になってみてくださいね。

スポンサーリンク

スポンサーリンク