貯蓄から資産形成へ

このような言葉を聞く機会が増え、私の周りでもNISAやiDeCoに少し興味を持つ方が増えてきたように思います。

特に20代の方々が、iDeCoの資料取り寄せたーとか、つみたてNISAやろうかなーとか話しているのを耳にすることが多いですね。

新型コロナで在宅勤務が増えたことを受けて、ネット証券の口座数が伸びているなんていうニュースもありました。

でも、よーく話を聞いてみると、

- 興味はあるけど実際には投資をしていない

- 手続きが多くてめんどくさくなり、途中で止まっている

- 夫はやっているみたいだけど、私は怖くて手を出せない

などなど、実は一歩を踏み出せていないという声の方が、まだまだ多い印象です。

自分が投資を始め、情報収集をするようになってくると、ものすごく投資が生活に根付いてきているかのような錯覚を覚えることがあるのですが・・・

コロナ前の調査にはなりますが、平成30年度証券投資に関する全国調査(日本証券業協会)を見てみると、

株式をこれまでに持ったことがない方が、80.7%

投資信託をこれまでに持ったことがない方が、86.5%

公社債をこれまでに持ったことがない方が、92.2%

ほとんどの方は、一度も有価証券なんて持ったことがないんじゃないか!

そんな現実が見えてきます。

さらに、証券投資のイメージ調査結果を見てみると、

難しい 41.2%

ギャンブルのようなもの 32.6%

なんとなく怖い 29.3%

というように、ネガティブなイメージが根強いこともうかがえます。

でも、インフレになったらお金の価値が目減りすることに気が付いてから、全て預貯金で持っておく方が怖いな・・・って思うようになったんだ。

私のように、投資に対してネガティブなイメージを持っていたけど、勇気を出してチャレンジしてみよう!

そう思ったとき、やっぱりリアルな「口コミ」が気になると思います。

お買い物をするとき、何かのサービスを使おうか悩んだとき。

本当に使っている人の感想が知りたくなりますよね。

そんなのとき、1つのヒントとして、

投信ブロガーが選ぶ!Fund of the Year を参考にしてみてはいかがでしょうか?

証券会社の宣伝やうたい文句に惑わされず、自分たちにとって本当に良いと思える投資信託を、投信ブロガーが選んで広めて行こう。

そんな趣旨のもと、2007年から行われているイベントです。

運営委員の皆様の努力の結果、イベントの知名度も投票者数も上がっていて、金融機関もこの順位を大きく意識するほどになっています。

こちらは運用会社の意向が反映されたランキングだと思っていただければと・・

見比べてみるとおもしろいかも

今公表されているものは、Fund of the Year 2019が最新となっていますが、

11月いっぱいがFund of the Year 2020 の投票受付期間となっています。

私も本日投票を済ませました。

2021年1月16日(土)にFund of the Year 2020の結果が発表されます。

例年ですと、会場で上位ファンドの表彰式が行われ、多くのブロガーや、投資に興味をお持ちの方が集まるのですが、今の状況を踏まえてオンライン開催となったようですね。

オンライン表彰式は、投票をしていない方でも参加可能。

300円で参加できますので、気軽に参加してみてはいかがでしょうか?

2019年度以前のランキングも、サイトで確認することができます。

過去数年分の順位を見てみると、根強い人気のファンドが何か?が見えてきます。

そして、ランキングの順位よりも大事なのは、なぜそのファンドに投票したかというコメント部分です。

あわせてコメントも読んでみてください。

ということで、今回私がどんなことを考えながら投票するファンドを決めたか、ちょっとご紹介してみます!

スポンサーリンク

投票の基準の決め方が、意外と難しい

投信ブロガーとして、投票に参加し始めたのが2018年。

今回が3回目の投票となります。

過去2回に投票したファンドや、選定理由は当時の記事にまとめてあります。

いままでは、投票と同時に、投票したファンド&ポイント数をお伝えしていたのですが・・・

昨年度、主催者が発表する前に投票者のブログを読んで順位予想が作られていたことを目の当たりにしたため、ちょっとだけボカシながら書くことにしました。

さて、投票するファンドを決めるにあたっては、毎年何を重視するのかで悩みます。

- 長期投資に向いている中でも、その年に成績が良かったファンドを選ぶ

- こんなファンドがあったらいいな!を叶えてくれた新規ファンドを選ぶ

- 投資に始めてチャレンジするときに適したものを選ぶ

- (例えば20代などで)時間を味方につけて多少のリスクを取って運用したいときに適したものを選ぶ

- (例えば50代以上などで)値動きが大きすぎるものを避けて安定的に運用したいときに適したものを選ぶ

などなど、パターンは様々です。

性格や年齢、家族の状況や資産状況、投資の目的etc 様々な状況に応じて、その人にとって最適なファンド構成が変わってくるからですね。

とにかく手間を減らしてシンプルに運用したい。

そんなとき、どんなファンドを選んでおくのがいいのかという視点から、投票対象を選んでみました。

とにかくシンプルに、全世界の株式に投資したいなら

今後も世界の経済活動は、人口が増加するとともに、拡大・成長していく。でも、どの国が発展し続けるかは分からない。

このストーリーがしっくり来て、腹落ちするという場合には、

- 手間が少なく

- なるべく手数料が安く

- 長期にわたって持続しそうな

全世界の株式に投資ができるインデックス・ファンドを1本選んで、積み立てていくのが良いということになります。

日本も含めた、全世界への投資を1本で!と考える際に、候補にあがるのが、次の3本です。

SBI・全世界株式インデックス・ファンド

設定日 2017年12月6日

管理費用(含む信託報酬)0.1102%

純資産総額 112.53億円

eMAXIS Slim全世界株式(オール・カントリー)

設定日 2018年10月31日

管理費用(含む信託報酬)0.1144%

純資産総額 616.32億円

楽天・全世界株式インデックス・ファンド

設定日 2017年9月29日

管理費用(含む信託報酬)0.212%

純資産総額 567.17億円

現時点で最もコストを抑えて投資ができるのが、SBI・全世界株式インデックス・ファンドですね。

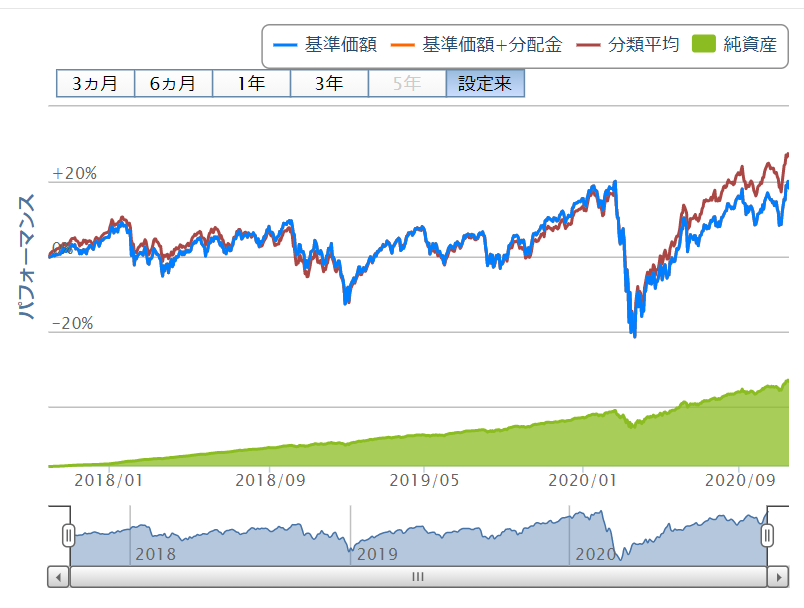

昨年度の時点では、SBI・全世界株式インデックス・ファンドは、純資産総額が100億円に満たなかったのですが、着実に増えて現時点では100億円を突破しています。

他の2つに比べると低いとはいえ、十分な規模のファンドとなっています。

楽天・全世界株式インデックス・ファンドは、他の2本に比べると、ややコストが高いです。

今から新たに投資を始める・・・ということでしたら、積極的に選ぶ理由がなくなってきたかなと思います。

バンガード(VT)にどうしても投資したい!というこだわりがあれば選択するというくらいの位置づけでしょうか。

SBIとeMAXIS Slimのどちらを選ぶかは、正直お好みで・・・というレベルになってきます。

SBIは、FTSEグローバル・オールキャップ・インデックスを指標としていますので、中型株・小型株も幅広くカバーしているのが特徴です。時価総額カバー率は98%で、投資対象国も4か国多いです。

一方のeMAXIS Slimは、MSCIオール・カントリー・ワールド・インデックスを指標としているため、時価総額カバー率は85%で、小型株は含まれていないのが特徴です。

大きな差にはつながらないでしょうが、より広く・小型株まで分散したいと考えるのであれば、SBIを選ぶと良いですね。

一方のeMAXIS Slimシリーズは、業界最低水準の運用コストを将来にわたって目指し続けるというコンセプトがありますので、これに期待して選択するという考え方もあります。

また、米国ETFを買い付ける形ではなく、直接日本から世界の株式に投資をしているのも注目ポイントです。

米国ETFを介して投資をすると、配当に対する課税が現地国+米国でかかってしまうという点から、コスト面では不利になるという特徴があるため、直接投資をしているこのファンドは有利と言えます。

大きな値動きは怖い!でも運用は続けたいなら

これは個人的なテーマでもあるのですが、年を重ねたときに、どのような運用をしていくのが良いのか?という問題があります。

若いうちは時間があり、積極的にリスクを取りに行くこともできるでしょう。

自分なりに考えてファンドを組み合わせて、しっくりくるポートフォリオを考えることも、半分楽しみながらやっていけそうです。

コロナショックのような形で一時的に大きく下げたとしても、「そのうち戻るでしょ」っておおらかに構えることも可能ですね。

でも、年を重ねて判断力も落ちて行ったときに、果たして若いころと同じような管理ができるのでしょうか?

自分の力を過信しすぎることはないのでしょうか?

大きな下げ相場が来たときに、不安に耐えられるのでしょうか?

実は一番危険なのは、自分の力を過信しすぎることだろうと思っています。

例えばスポーツでも、昔は当たり前のように走れていたのが、すぐに息が上がるようになり、

すぐに反応できていたのが、ちょっとずつ反応が遅れたり。

でも、気持ちの面では、動けた昔のままなので、そのギャップにがっかりするものです。

投資も同じで、いつまでも冷静な判断をし続けられるかどうかは怪しいです。

そもそも、判断することがめんどくさくなってくるかもしれません。

そう考えると、債券も交えた安心感のあるバランスファンドを今のうちから探しておき、シフトできるように準備もしておくのが良いのではないかと感じる今日この頃です。

そもそも投資をする目的は、資産を守りながら育てて、豊かな暮らしを送るためですよね。

お金が減る恐怖を味わいながら、老後を過ごす・・・

そんな未来にならないように、冷静に判断できるうちに先手を打っておきたいなと。

ということで、3つのファンドをウォッチしていました。

・楽天・インデックス・バランスファンド(均等型)

・野村インデックスファンド・内外7資産バランス・為替ヘッジ型

・GCIエンダウメントファンド(成長型)

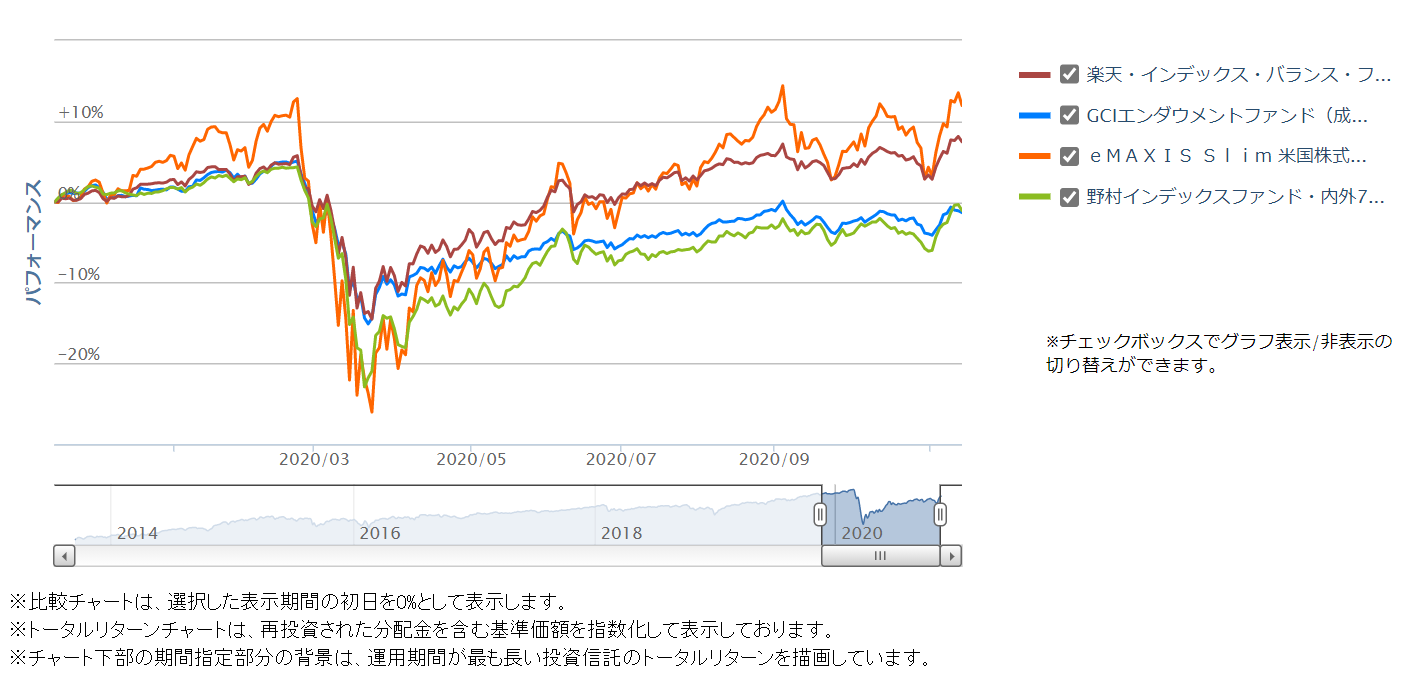

奇跡的に(?!)コロナショックによる下落を経験することができたので、バランスファンドたちの働きっぷりを比較することができました。

それぞれタイプが異なるバランスファンドではあるのですが、今年に入ってからどのような値動きをしてきたのか、米国株式ともに比較してみています。

コロナショックの際にも下落幅が抑えられ、派手さはないけれど安定的なパフォーマンスをしているのが、楽天・インデックス・バランスファンド(均等型)だということが分かります。

野村7資産は、株式と同様に下落が大きく、GCIは下落は抑えられているものの戻りも悪いというところですね。

・楽天・インデックス・バランスファンド(均等型)

設定日 2018年7月20日

管理費用(含む信託報酬)0.247%

純資産総額 11.0億円

全世界の株式と、全世界の債券を50:50で組み合わせたバランスファンドです。

債券部分は為替ヘッジありとなっていますので、値幅を小さくして安定感を持たせるという意味では良い選択となってきます。

信託報酬も、それほど高くはありません。

ただ・・・

悲しいことに・・・

売れていない!!!

インデックス投資の商品を選ぶ場合には、長期にわたって運用が続けられる商品か?という視点も大事です。

一般的に、純資産総額が、最低でも10~30億円以上、できれば100億円以上あって、右肩上がりになっている商品を選んでおくと良いと言われてます。

純資産総額とは「その投資信託が保有している資産の総額」のこと。

つまり、たくさんの人が購入している商品と言うことですよね。

運用成績が悪化していれば、資産は減っていきますし、持っていても売る人が多くなるわけです。

急激に減少していたり、右肩下がりになっていたら危険信号。

また、投資信託は「繰上償還」と言って、途中で運用やーめた!と返金されてしまうケースもあり得ます。

繰上償還される投資信託の純資産総額は10億円未満であることが多いため、あまりに低いものは選ぶのを避けた方が良いということです。

正直、総額としては規模が小さいですが、右肩上がりに増えており、今後も着実に増加していくのではないか・・・と見込んでいます。

私がおばあちゃんになるころまでに、育ってくれることを願って、応援し続けたいという気持ちがさらに強くなりましたとさ。

まとめ-手間暇かけずに投資をする環境が整いつつある

細かい順位がどうなるかは分かりませんが、上位にランクインするであろうファンドはなんとなく予想がつくようになってきました。

つまり、良い商品が長く愛される土壌ができてきたのではないかと感じています。

その場の流行り廃りではなく、どっしりと腰を据えて積み立てられるファンドが増えてきたという印象です。

投資商品を1から探そうとすると、考えることが多くて大変・・・

しかもあれこれ組み合わせてバランスとってとか、超めんどう。

そんな感じで、今までだと挫折していたような方でも、新たな気持ちでちょっと調べてみれば、大きくポイントを外すことなく始められる環境が整いつつあるように思います。

なるべく手間をかけずに、預貯金も投資も活用できるのってありがたい!

そんな視点で、使い勝手がいいなと思うファンドに投票をしてみました。

これはあくまでも私の視点から選んだファンドです。

複数年の投票結果を比べてみると、傾向や長期的に支持されているファンドも分かりますね。

なかなか1位にはならないけど、常に上位をキープしている。

そんなファンドもあったりします。

順位こそ低いけど、実はおもしろい!

そんなファンドが隠れていることもあります。

実際私も、投信ブロガーが選ぶ!Fund of the Yearで初めて存在を知り、積み立てを始めたファンドもありました。

1票でも入っていれば、公式サイトにリストアップされていますので、ぜひ下位のファンドも見てみてくださいね。

スポンサーリンク

スポンサーリンク