本記事は、氷河期ブログのななし(@_teeeeest)さんが運営するベストバイストック2022に参加しています。

昨日の、一滴の影響~お金に困らない人生を送るために~を運営されているローンウルフ(@LONE_WOLF_R)さんからバトンを受け継ぎ、12月19日の記事を担当します。

こちらは、昨日のローンウルフさんの投稿です。

UBS ETF 英国大型株100【1389】という、FTSE100に連動するETFですね。

FTSE100は、一時期配当目当てでCFD取引をしていたこともありましたが、足を洗って以来(苦笑)、全く注目していませんでした。

今年のリターンが比較的良かったということも全く知りませんでしたので、とても勉強になりました!

さて、2019年から始まったこの企画。

毎年、みなさまの「買ってよかったストック(Stocks=株式)」がみられるので、とても楽しみな企画になっています。

さてさて、私の投資スタイルは、「インデックスファンドへのほったらかし投資」です。

外国株式の指数に連動する投資信託やETFを、ひたすら定期積立していくだけの、いわゆる気絶投資法です。

2016年から投資を始めましたので、長期投資家としてはまだまだ駆け出しではありますが、おかげさまで順調に資産も育っています。

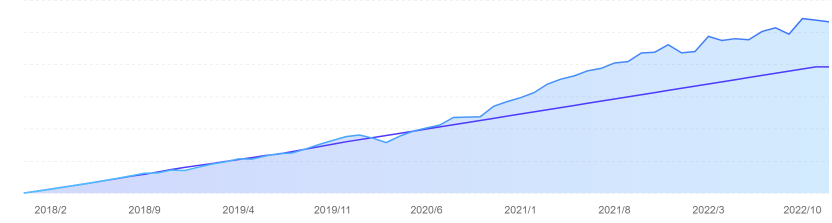

2018年1月から、つみたてNISAにひたすら積立を続けていますが、約36%の含み益となっています。

途中、少しだけ元本割れをした期間もありましたが、コツコツ積み立てを続けた成果が出ています。貯蓄だけはこうはいかないので、ありがたいですね。

そんな、自称「インデックス投資家」である、私の歴代ベストバイストックを振り返ってみたいと思います。

・2019年-GCIエンダウメントファンド(成長型)

数年運用を続けた結果、ディフェンス用の商品は、楽天・インデックス・バランス・ファンド(均等型)でいいやと判断しました。

・2020年-ARCC(エイリス・キャピタル)

本当は、もっと買い増ししたかった・・・もう買うことができないのが残念です・・・

・2021年-GRMN(ガーミン)

とはいえ、利益率も高く、競争優位性も高いことには変わりないと考えて、まぁいっかとホールドし続けています。

ドルベースだと△20%・・・でも、円ベースだと+4%。為替の影響を強く感じることができます。

これが、私がこれまでに紹介してきたベストバイストックの歴史です!

「私は、インデックス投資をメインにしています」という最初の紹介が嘘に聞こえるくらい、毎年マニアックなものを紹介しています。

しかも、運用成績は度外視して、素直に買って思ったものをセレクトしています(笑)

正直なところ、運用成績とか効率とかを考えれば、

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 先進国株式インデックス

このあたりから、お好みの指数を選択して、完全放置しておけば十分。余計なことは、一切しなくて良い(むしろ触らない方がいい)と思っています。

ただ、半分趣味的な感覚で、サテライト枠として「気になる商品」を買って楽しんでいるもので、ついついそんな商品ばかり紹介してしまっています。

ということで、今年のベストバイストックも、趣味的投資枠(=なんだそれ?)から1本選んでしまいました。

それは・・・

イーストスプリング・インド・コア株式ファンド

またマニアックな方向へ行ったね。

お試しで買ってもいいかなーと思えるファンドが登場したので、買ってみたんだ!

ということで、今年インド株を買うに至った経緯をまとめておきたいと思います!

スポンサーリンク

人口&生産年齢人口のどちらも伸びているのがインドの魅力

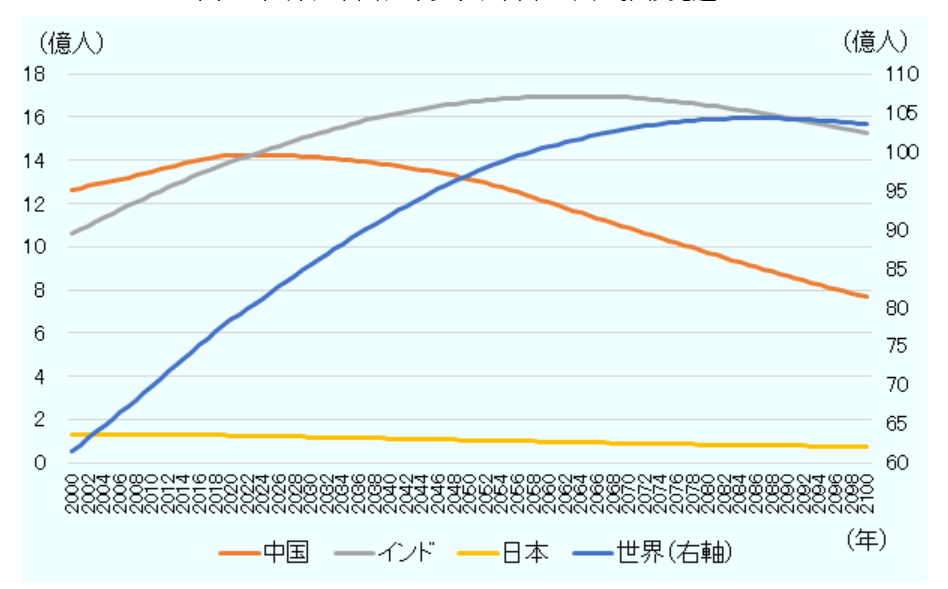

人口が多い国というと、中国がイメージされる方が多いと思います。

ところが、国連が発表した「世界人口推計2022」によると、2023年にはインドが世界首位になるという見通しになっています。

※引用:日本貿易振興機構(JETRO)webサイトより

※引用:日本貿易振興機構(JETRO)webサイトより

こうしてみると、中国の人口が減少トレンドに入っていることが分かりますね。

人口が増加すれば、労働人口を保つことができ、社会保障費の負担を抑えることができます。

そのため、効率的に経済成長を推進することができるということです。

人口そもののの増加はもちろんなのですが、さらに、インドには平均年齢が低いという特徴もあります。

そのため、単純な人口の増加だけではなく、生産年齢の人口が急上昇しています。

2020年の平均年齢ランキングを見ると、日本はトップで48.36歳。

中国は52位で38.42歳です。次いでアメリカが38.31歳ですね。

インドは第111位で、なんと28.43歳です。

人口がトップになり、しかも若年層が多いということは、今後の成長にとって非常に強みになるポイントです。

このように、労働力が豊富なインドは、海外企業からも注目されています。

企業誘致や投資資金の流入が相次いでいますし、インド政府も優遇措置を行うことで、後押しをしています。

ある意味、スタートアップ大国になりつつあると言える点で、投資先としても魅力があるように感じますよね。

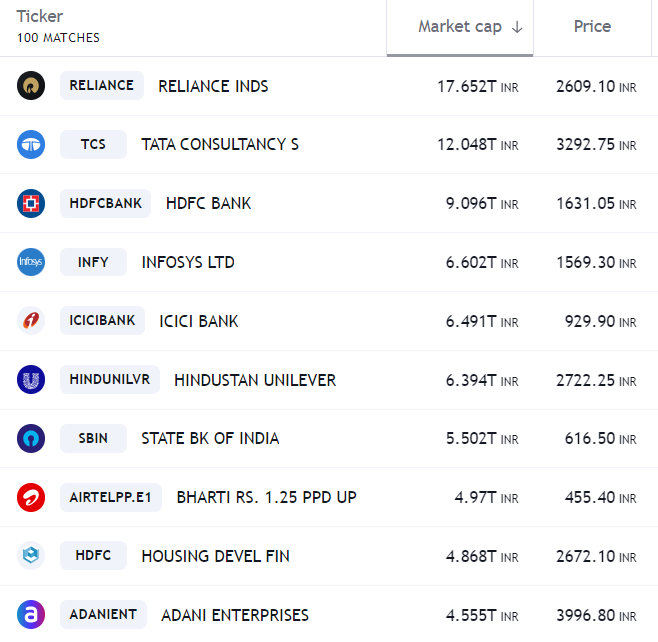

インドの時価総額上位って、いったいどんな企業なの?

インド国内で上場している企業のうち、時価総額が高い企業はどのようなラインナップになっているのでしょうか。

こちらが、時価総額ランキングのトップ10です。

※引用:Trading View INDIAN STOCK MARKETより

※引用:Trading View INDIAN STOCK MARKETより

トップのリライアンス・インダストリーズは、石油化学工業。

2位のタタ・コンサルシーは、IT・通信業です。

金融業も多くランクインしていますね。

ちなみに、世界のIT企業売上高トップ3を見てみましょう。

※引用:業界動向SEARCH.comより

※引用:業界動向SEARCH.comより

2019年以降は、タタ・コンサルシーが世界3位に浮上しています。

世界第3位のIT企業があるという点からも、インドの強さを垣間見ることができます。

インドへ投資をするデメリットとは?

もちろん、良い側面だけを見て投資をするのは危険です。

インドに投資をするデメリットにも目を向ける必要があります。

まず、インドは歴史的にインフレ体質の国です。

さらに、国内で消費する原油の約80%を輸入に頼っている国こともあり、原油価格が上昇するとインフレ率が大きく上昇しやすい傾向があります。これはリスク要因の1つですね。

また、道路や鉄道、上下水道などの生活インフラの整備が遅れている点も、懸案事項となります。

モディ政権は、新型コロナで打撃を受けた景気の回復に向けてインフラ関係の予算を大幅に増額するなど、積極的なインフラ整備を進めています。

しかし、歴史的にインドのインフラ整備は思うように進まなかったところがありますので、その点も注意が必要でしょう。

加えて、インドにとって、ロシアは冷戦期以来からの伝統的な友好国でもあります。

長年ロシアに安全保障を頼っていて、防衛装備品の多くはロシア製です。

また、インドはロシアによるウクライナ侵攻以来、安価なロシア産原油の輸入を6倍に増やしており、ロシアが最大の原油輸入元となっている状況です。このように、ロシアへの依存度が高いという点もリスクと言えますね。

などなど、人口が増えていて、これまで経済成長をしているから安泰だというだけで、投資をするのはリスクが高いと考えられます。

投資をするにしても、あくまでもサテライトとして、小さくポートフォリオに組み込むくらいの温度感が無難なように思います。

海外投資家がインドに投資をするうえでは、制約がある

さて、インドの成長性に魅力を感じた場合に、実際に私たちがインドに投資をするにはどうしたらいいのでしょうか?

まずは、インドの株式指数を押さえておきましょう。

インドの株式市場はとても多く、約30か所も証券取引所があります。

その中でも、インドを代表する証券取引所が、

- ボンベイ証券取引所

- ナショナル証券取引所

の2つです。

そのため、インドの主な「株価指数」は、ボンベイ証券取引所の「SENSEX」、ナショナル証券取引所の「Nifty 50」の2つとなっています。

◆SENSEX指数

インドのボンベイ証券取引所に上場している銘柄のうち、主要30銘柄の時価総額平均。

インドの時価総額の50%以上を占める大型株で構成されています。

◆Nifty 50指数

インドのナショナル証券取引所に上場している銘柄のうち、時価総額や流動性、浮動株比率などを基準に選ばれた50銘柄で構成されています。

さて、残念ながら、原則として外国人投資家は、インドの株式市場へ上場する銘柄に個人として投資をすることができません。

インド政府が外国人投資家の持ち株を厳しく制限しているからです。

そのため、私たちがインド株に投資をしようと思ったら、

- 投資信託(ETF含む)を買う

- 米国のADR(預託証券)を買う

この2つの方法を取ることになります。

インド株は手数料が高い&インデックスファンドが劇的に少ない

インド株に投資ができる商品自体が、それほど多くないのですが、さらに信託報酬が高いのも難点です。

その中でも、比較的コストが低い商品をピックアップしてみます。

◆国内ETF

【1678】 NEXT FUNDS インド株式指数上場投信

Nifty50に連動するETFです。

信託報酬が1.045%となっていますので、かなり高コストな商品ですね。

裁定売買単位は100株ですので、だいたい3万円前後から投資をすることが可能です。

◆投資信託

iTrustインド株式

こちらはアクティブファンドです。残念ながら、投資信託でインドに投資をする場合、アクティブファンドしか選択肢がないですね。

信託報酬は1.4998%程度となっていて、これまた高コストです。

◆海外ETF

iシェアーズ・コア S&P BSE SENSEX インディア・インデックス ETF

経費率は0.64%と、インド株へ投資する商品の中では低くなっています。

ただし、このETFは香港市場に上場していて、ドル建てで運用されている商品です。

そのため、日本に住む私たちは、香港ドル・米ドル・インドルピーの3重の為替リスクを背負うことになります。

このように、どれをとっても、実にクセが強い。

正直なところ、興味があっても手を出しにくいのがインド株という印象を持ち続けていました。

画期的?インド株で信託報酬が1%を切る商品が登場した

このように、なんとなくインド株に興味を持って調べてみたりしても、買いたい(買ってもいい)商品に出会えないまま時が過ぎていました。

しかし、2022年7月に、低コストでインド株に投資ができる新たな投資信託シリーズが登場したのです。

それが、イーストスプリング・インド・コア株式ファンド(愛称:+αインド)です。

残念ながら、インデックスファンドではなく、アクティブファンドではありますが、投資信託で手軽にインドへの投資をすることができます。

信託報酬は、0.9905%程度。解約時に差し引かれる信託財産留保額も0.3%かかります。

主として、インドの内需成長を牽引する消費関連およびインフラ関連の株式に投資を行う商品です。

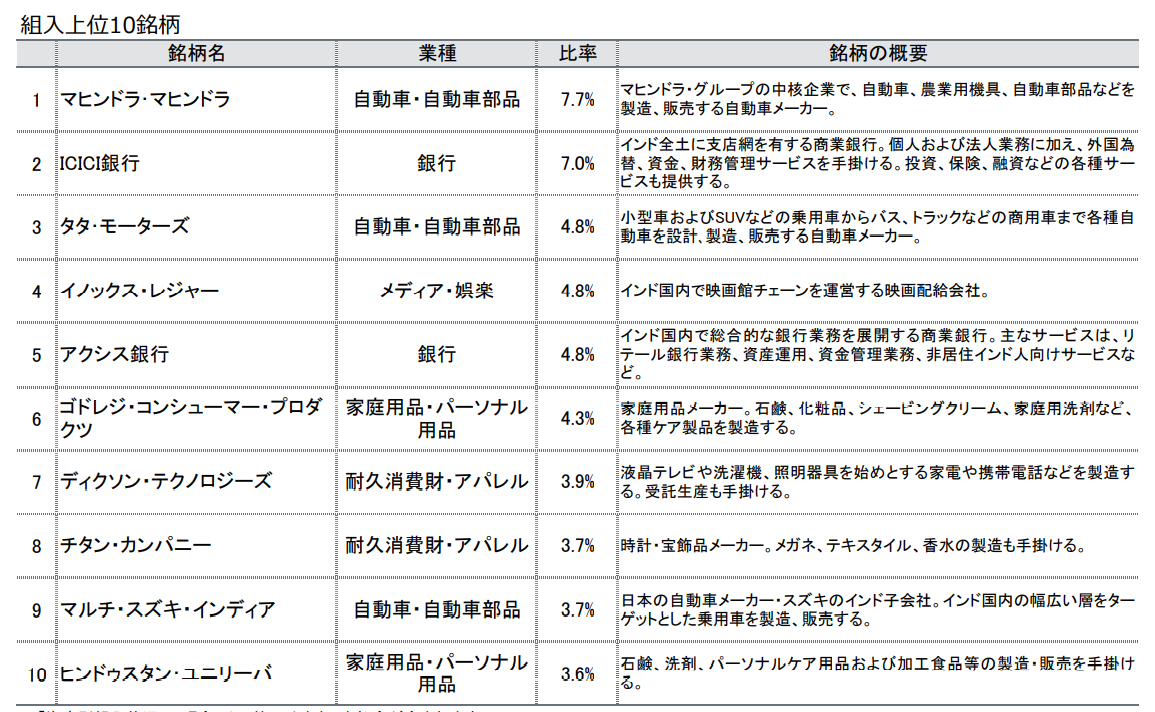

2022年10月末の月次レポートによると、組入上位10銘柄は次のようになっています。

<消費関連>

<インフラ関連>

-.png)

※引用:イーストスプリング・インド・コア株式ファンド 月次運用レポートより

ファンドの純資産総額は、18億円程度と規模が小さいですが、一応右肩上がりに増えてはいます。

クセが強いことには変わりがないので、存在を知ってからも、正直なところ投資しようかどうしようか・・・としばらくは悩んでいました。

でも、今年は積立以外の投資をあんまりしていないし、せっかくだから少しだけ買ってみるか!という感じで、12月に入ってから購入してみたというワケです。

なんの役にも立たない情報ですみません!

そのため、積立はしていません。あくまでもスポット買いです。

今後、SENSEX指数に連動する投資信託が、低コストで販売される日が来たら、もう少し気合いをいれてサテライト投資を考えるかもしれません。

大きく期待をしすぎずに、推移を見守りたいと思っています。

おまけ-もう1つのベストバイストック

ちなみに、今年新たに買った商品が、もう1つあります。

ベストバイストック2022のトップバッターでななしさんが紹介していた

Tracers S&P500配当貴族インデックス(米国株式)です。

詳しくは、ななしさんの記事をご覧ください!

こちらは期待を込めて、小さく積み立てを続けて行こうと思っています。

数年後に泣いているか、笑っているか、乞うご期待ってところです。

明日は、FIRE: 投資でセミリタイアする九条日記を運営されている、セミリタイア九条(@kuzyofire)さんです!

お楽しみに!

スポンサーリンク

スポンサーリンク