しがらみゼロのFPブロガーMisaki(@fpmisaki2)です。

生命保険に加入するときって、月々の掛金や保障内容については、考えたり意識したりしていますよね。

でも、誰が契約して、誰が受け取るかというところは、あまり意識せずに感覚的に決めている方も多いのではないでしょうか?

保険に加入する場合、契約者・被保険者・受取人という3者が設定されるのですが、この関係性によって、受け取るときの税金が大きく変わってくるんです。

そんな、生命保険と税金の関係について、一緒に押さえておきましょう。

スポンサーリンク

生命保険受け取り時の税金は、相続税・所得税・贈与税の3パターンに分かれる

生命保険の受け取り方としては、大きく2つのパターンがありますね。

- 死亡保険-死亡や高度障がい状態になったときに保険金が支払われる

- 満期保険-契約してから満期まで生存していた場合に保険金が支払われる

医療保険の場合、受け取り時は非課税なのですが、死亡保険や満期保険の場合には、受け取りの際には課税される対象となります。

で、その課税の方法が、契約者・被保険者・受取人の関係性によって変わってきてしまうんです。

まずは、この3つの用語の意味を整理しておきます。

契約者:保険料を支払っている人

被保険者:保険の保障対象者(死亡保険の場合、亡くなったり、高度障がいになってしまう方のこと)

受取人:保険金を受け取る人

死亡保険について、この3者の関係性と、対象となる税金を表にまとめてみます。

死亡保険金にかかる税金

| 保険料負担者(契約者) | 被保険者 | 保険金受取人 | 対象となる税金 | |

| 1 | A | A | B | 相続税 |

| 2 | A | B | A | 所得税&住民税 |

| 3 | A | B | C | 贈与税 |

余談ですけど、FPの資格を取ろうとすると、この表を一生懸命覚えます💦

ただ、表として形式的に覚えるよりも、理屈が分かった方が、すんなり理解できちゃいます。

まず、パターン1から見てみましょう。

Aさんは、保険料を支払っていて、生命保険の契約に関する権利を持っています。

権利を持っているAさんが亡くなったことにより、受取人は保険金を受け取ることができます。

亡くなったことによって受け取る権利が発生しましたので、相続税の課税対象となるわけです。

パターン2の場合はどうでしょう。

Aさんは、保険料を支払っています。Bさんが亡くなったことにより、Aさんが保険金を受け取ります。

この場合、自分で支払ったものに対する利益を、自分で受け取ることになりますので、Aさんの所得として取り扱われ、所得税&住民税の課税対象となります。

パターン3の場合は、全て別々の方が登場しますね。

保険料を支払っているのは、Aさんです。Bさんが亡くなったことにより、保険金をもらえるのはCさんですね。

(そして、Aさんは生きています)

保険料を支払ったAさんが、保険金を受け取る権利をCさんにあげることになるので、贈与税の課税対象となります。

要は、保険料を支払った人と、受け取る人の関係性によって分類されていくわけです。

ここまで理解できていれば、満期保険については、自分でも想像できちゃいます。

満期保険金にかかる税金

|

保険料負担者(契約者) |

被保険者 |

保険金受取人 |

対象となる税金 | |

| 1 | A | だれでも | A | 所得税&住民税 |

| 2 | A | だれでも | A以外 | 贈与税 |

はい、もうカンタンですよね。

- 保険料を払った人が受け取る=所得税&住民税

- 保険料を払った人以外が受け取る=贈与税

それだけのことです。

どの税金になるのかということに、なんでこんなにこだわるかと言いますと・・・税金の計算方法や控除の扱いが、全く違うからなんです。

相続税・所得税・贈与税の税金計算方法の違いとは?

3つのパターンの分類方法が分かったところで、実際に税金がどのように計算されていくのかを見てみましょう。

これが、けっこう特色があるんです 😉

相続税には、生命保険独自の非課税規定がある

死亡保険金が相続税の対象になる場合には、生命保険独自の非課税規定があります。

なので、よく相続税対策として、生命保険を活用しようっていうお話しが出てくるのです。

死亡保険金を受け取る場合、500万円×法定相続人までは、非課税になります。

例えば、夫・妻・子供2人の4人家族で、夫が亡くなった場合でしたら、法定相続人は3人です。

500万円×3人=1,500万円 までは、相続税が非課税になるというわけです。

これは、なかなか大きいですよね。

他にも、相続税対策として生命保険が持っている効果があります。興味がある方は、あわせてこちらもチェックしてみてください。

所得税&住民税は、受け取り方によって2パターンに分かれる

所得税&住民税の場合には、まとめて一時金として受け取るか、分割して年金として受け取るかで考え方が変わります。

まとめて一時金として受け取る場合

この場合には、一時所得として扱われ、税金が計算されます。

一時所得の場合には、(死亡保険金-払込保険料-特別控除50万円)×1/2 が、課税対象額となります。

50万円の特別控除もありますし、1/2にもなりますので、だいぶ優遇されていることが分かりますね。

ただ、この特別控除は、1案件ごとに受けられるわけではありません。

例えば、同じ年に生命保険と損害保険を受け取った場合、それぞれから50万円を控除できるわけではなく、その年の一時所得全体に対して50万円の控除が受けられるという意味なので、この点はご注意ください!

年金として受け取る場合

一方、年金として受け取る場合には、雑所得という取り扱いになります。

雑所得の場合には、受取年金-受取年金に対応する支払保険料 が、課税対象額となります。

計算式としては、非常にシンプル。

特別控除とか、1/2などの優遇は、なにもありません。

一時金と年金で、どっちが得かは計算しないと分からない

計算式だけ見ると、考えるまでもなく、一時金で受けとった方がよさそうですね。

確かに、税額だけを見るならば、そうなのですが・・・ちょっとモデルケースで比較してみましょう 😉

月額保険料:15,000円、30年払込(払込総額:540万円)

年金額:60万円を10年間 / 一括受取りの場合は、570万円

所得税率は10%、他の一時所得は無し

一時所得の場合

(570万円-540万円-特別控除50万円)×1/2=0円(-10万円)

一時所得の税金は、結果としてかからないということになりました。

バンザーイ!

雑所得の場合

受取年金に対応する支払保険料は、支払った保険料の合計額と年金の受け取り総額の比率に応じて計算します。

60万円×(540万円/600万円)=54万円が、1年あたりの支払保険料になりますので、

雑所得の金額は、60万円-54万円=6万円 となります。

所得税率10%、住民税率10%で概算すると、年間約1.2万円の税金がかかることになります。

※ここでは、復興所得税は考慮していません。

年金形式の場合、10年間で約12万円が税金として出ていきますので、これだけを見れば、一時金で受け取った方がお得に見えます。

ですが、モデルケースの場合、そもそもの受取総額に30万円の差がありますよね。

受取額の差を含めて考えると、一概に一時金がお得とは言えないことも見えてきます。

一時金受け取りと、年金受け取りが選べる場合は、それぞれの方法で計算してみつつ、

- まとめて支払いたい資金があるのか?

- 生活費として、少しずつ受け取れる方が安心なのか?

というように、自分にとってあっているお金の使い道を軸にしながら、総合的に判断するのがよさそうだということが分かります。

贈与税は、税金面では圧倒的に不利

贈与税の場合には、税金負担の面では、相続税や所得税&住民税に比べると、圧倒的に不利な仕組みになっています。

まとめて一時金として受け取る場合

まず、保険金を一括で受け取る場合から見てみましょう。

普通に贈与税として計算するだけですので、受取保険金-基礎控除110万円 が、課税対象額となります。

この基礎控除は、1案件ごとに受けられるわけではなく、あくまでも年間の贈与総額から110万円が控除される仕組みです。

受け取る人は、自分で保険料を支払っていませんよね。

なので当然のことではありますが、払込保険料分は一切差し引かれません。

さらに、相続税のような優遇もありません。

なかなか厳しい状況が感じ取れます 😥

他の贈与はないものとして、

570万円の保険金を、20歳以上の子が受け取った場合、

570万円-110万円=460万円 が、課税対象財産になります。

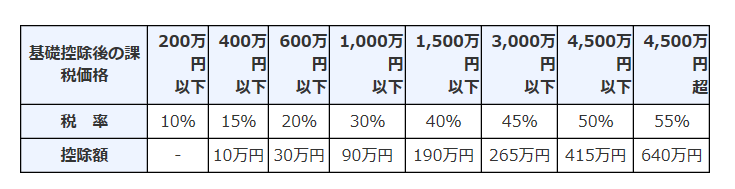

贈与税は、課税対象財産に応じて、段階的に税率が上がっていきますので、

こんな感じで、速算表が用意されています。

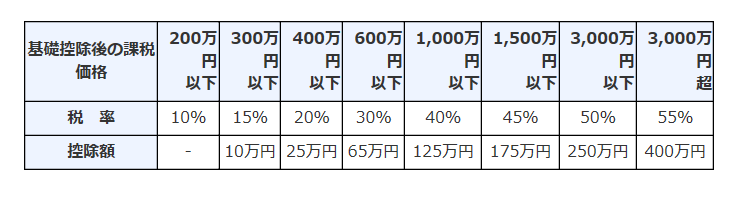

一般贈与財産用(一般税率)

特例贈与財産用(特例税率)

この速算表は、直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の者(子・孫などの直系卑属)への贈与税の計算に使用します。

このケースの場合には、特例税率の対象ですので、速算表にあてはめると、

460万円×20%-30万円=62万円

なんと、62万円も税金を支払うことになりました!

所得税&住民税パターンだと、570万円もらっても、0円だったのに💦

年金として受け取る場合

個人年金保険の契約をしている場合、このパターンがあり得ますよね。

実は、年金方式で受け取る場合には、さらに考え方が複雑になるんです。

年金を受け取る初年度は、贈与税

2年目以降は、所得税(雑所得)

ちょっとややこしいですよね・・・

ですが、ここで最初に考え方を整理しておいたことが役に立ちます。

受け取り初年度は、年金の受給権が贈与され、受け取る権利の評価額が決まるので、贈与税として扱われます。

2年目以降は、自分が持っている受け取る権利に応じて年金を受け取るので、所得税(雑所得)の対象として扱われるというわけです。

まず、受け取る権利の評価額は、次の3つのうちで最も大きな金額になります。

- 解約返戻金の金額

- 年金ではなく、一時金で給付が受けられる場合は、その金額

- 予定利率による金額

これらは、自分で計算することはできませんので、保険会社に問い合わせて確認をすることになります。

もし仮に、

- 解約返戻金 550万円

- 一時金 570万円

- 予定利率による金額 560万円

だったとしましょう。この場合、最も大きな金額は、570万円ですね。

あとの贈与税計算方法は同じですので、この場合の贈与税は62万円です。

2年目以降は、毎年60万円ずつ受け取り、差し引ける経費もありませんので、まるまる60万円が雑所得の課税対象となります。

でも、これだと贈与税と所得税を二重に払っていることになりますよね!

それはおかしいってことで、贈与を受けた元本部分は所得税の対象とはせずに、運用によって得られた利益の分だけが、所得税の課税対象になります。

(実は、平成21年分までは、二重課税がされちゃっていました。申告することで、還付を受けられたのですが、申告しなければ帰ってきませんので、なにも知らなければ損してしまいます・・・情報収集って、ホントに大事です💦)

いずれにしても、支払う税金のことだけを考えたら、贈与税になるパターンは避けておくのがいいでしょう。

保険料負担者と年金受取人が別人の契約をしている場合、途中からでも契約内容を変更して一致させることが可能です。

ただし、契約を変更した場合でも、変更前の保険料支払分の年金には贈与税がかかります。

変更後の保険料支払分の年金だけが、所得税の対象となるんです 😥

まとめ-生命保険を契約するときは、受取人の設定がけっこう大事

一般的に見て、贈与税のパターンになる場合は、支払う税額が高くなります。

個人年金保険の場合、契約者(保険料支払者)=夫、 受取人=妻、という契約をされるのは、よくあることですね。

このパターンの場合には、贈与税の対象になってしまうという落とし穴がありますので、注意が必要です。

もし、受け取った年金を夫婦2人の老後の生活資金として使うのであれば、受取人がどちらであっても支障はなさそうですよね。

よっぽどの理由がない場合には、課税の面では契約者と受取人は同一にしておくのが賢いやり方です。

保険というものは、税金と深くかかわっていて、知っているかどうかで支払う税額が大きく変わることもあります。

意外と見落としがちな、受取人と税金の関係。

ぜひ、考え方を頭に入れておきつつ、契約形態をあらためて確認してみてはいかがでしょうか?

スポンサーリンク

スポンサーリンク