しがらみゼロのFPブロガーMisaki(@fpmisaki2)です。

突然ですが、もし自分が信用している会社や個人から、

1口=1万円で買える投資商品があって、毎月「分配金」が300円出るんです。

特別に譲るから、買いませんか?

なんて言われたら、あなたならどうしますか?

100万円出資すれば、毎月3万円が転がり込んでくる 😯

これだけ聞いたら、ものすごくお得な気がしてきちゃいますよね。

これで夢の配当金生活に、一歩近づく!

なーんて考えて、手元にある財産をウン千万円単位で一気に突っ込んでしまうかもしれません。

でも、冷静に考えて欲しいんです。

ノーリスクで毎月3万円が転がり込んでくる・・・

そんなことが、本当に可能なのでしょうか?

この事例の場合、キーワードになっているのは、分配金です。

分配金という言葉を聞くと、儲かったというイメージと紐づくことが多いはず。

でも、この「分配金」というものを、よくよくひも解いて見てみると、そこには言葉のマジックが隠れていましたとさ 👿

ちょっと極端に感じるかもしれませんけど、この仕組みって、わりと身近なところにある実例なんです。

投資信託の中には、毎月分配型という商品があるのですが、しっかり理解していないままに利用されている方も多いようですね。

ポイントは、投資信託の分配金には2種類あるということ。

分配金=もうけとは限らないんです!

言葉の持つイメージに引きずられずに、内容をしっかり把握しないとソンをしてしまうことがある。

そんな事例の1つとして、ご紹介してみます。

スポンサーリンク

人は言葉の持つイメージに引きずられがち。理解ができないと感じたら、無理に手を出さないことも大事。

私がFPの資格を取るために、勉強を始めたばかりの時のお話しを少ししてみます。

そのときの私は、

- なによりも貯金が一番安心

- 投資なんてギャンブルでしょ

- 元本が保証されないなんて、論外

という考えが染みついていましたので、投資に関することなんて、勉強しようとすら思ったことがありませんでした。

ところが、FP2級の勉強を始めると、金融分野として、債券や株式、投資信託なんてものの仕組みについても、試験範囲に入っているワケです。

自分の経験と全く結びついていない状態で、知識として学んでいく。

そんな状況の中で、なかなか理解ができなかったのが、投資信託の分配金の考え方でした。

まずは、あえてFP用テキストに書かれている表現をひっぱってきますね。

個別元本とは、投資家ごとの平均基準価額(手数料等は含まない)のことで、同じ投資信託を複数購入した場合は、取得口数により加重平均される。

収益分配金を控除した基準価額(分配落ち後基準価額)のうち、その投資家の個別元本を上回っている部分は、普通分配金として課税の対象となり、個別元本を下回っている部分は特別分配金として元本の払い戻しとみて非課税となる。

もういいぜ! って終わらせるわけにはいきませんので、一生懸命考えます。

どうやら、特別分配金ってものは、非課税になるらしい(お得なの???)

特別分配金ってものは、元本が払い戻されるものらしい(分配金なのに払い戻し???)

でもさぁ・・・

なんで元本が払い戻される必要があるの?

っていうか、分配金って、もうけが配分されるんじゃないの?

これって、いったい何のために存在しているの?

当時の私は、こんな感じですっかり混乱しました。

その後、特別分配金は、別名で元本払戻金と呼ばれていることを知り、少し理解が進みました。

理解しなきゃと思っているので、必死に調べてイメージを修正することができたわけですが・・・

もし当時の私が、何かの理由でフラッと銀行に行ったときに、「毎月分配金が出るからいいですよ~」なんてアピールされたとしたら、言葉のイメージだけで都合よく解釈しちゃっていたかもしれないなぁとも思うのです。

何かがひっかかるとか、よく分からないなぁというのは、大事なサインです。

気になるときには即決せずに、一度持ち帰って考える。

これを肝に銘じておくだけでも、失敗する商品をつかむ可能性が格段に下げられます。

スポーツなんかでも、ミスを減らすことが、地味だけど勝ちにつながったりしますよね。

ディフェンス力って、けっこう重要です。

2種類の分配金の意味については、この分かりにくい表現のままで放置するのもなんですので、もう少し理解しやすい形でまとめてみますね。

普通分配金と特別分配金(元本払戻金)は、全く別物。過剰な分配金を出すファンドは、実は身を削っている!

2つの分配金の関係性について理解するために、まずは毎月分配型投資信託について、見ていきましょう。

毎月分配型投資信託とは、その名のとおり、決まった日(=決算日)に、毎月一定額の分配金が支払われるという仕組みの投資信託です。

ちなみに、毎月ではなく、隔月分配型という商品もあります。

このパターンの場合、奇数月に分配金が支払われるパターンが多いんですよね。

なぜかというと、年金受給者をターゲットにしていることが多いから。

年金って、毎月支払われるわけではなく、偶数月の15日に支払われます。

毎月コンスタントに収入があるのが当たり前の生活を続けてきた人々にとっては、無収入の月があると、それだけで不安になりがち。

だから、年金が支払われない奇数月に分配金があると大変ありがたいってことで、人気が出やすいわけです。

さて、毎月分配型投資信託で、一定額の分配金が約束されている場合ですが・・・

運用商品の中身はいろいろとありますが、どんな商品であっても、コンスタントにプラスの収益を生み出し続けることは難しいものです。

これって、少しでも投資をやってみたことがある方なら、ピンと来るのですが、

預金利息のように、決まった時期に決まった利率で利息を受け取るという経験しかしていないと、イメージしにくいと思います。

それでは、約束した分配金を出すだけの収益が出なかった月は、どうするのか?

ここで出てくるのが、2つの分配金の考え方です。

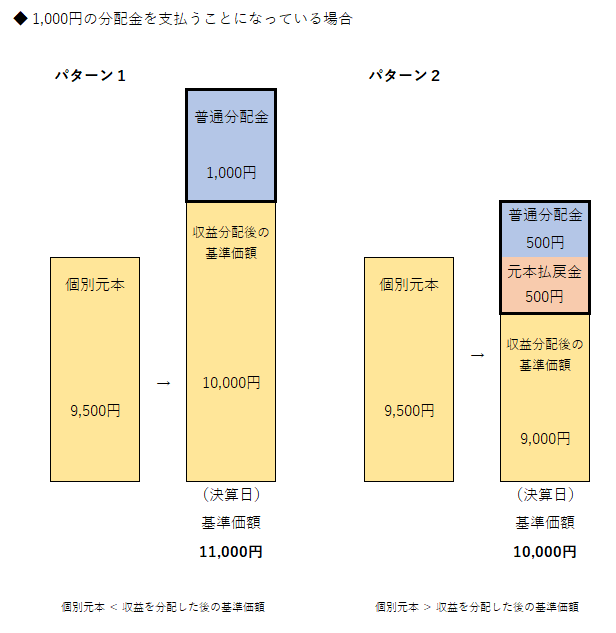

イメージ図で見るのが分かりやすいと思いますので、こちらをどうぞ。

パターン1は、だれもがイメージする分配金の形ですね。

個別元本というのは、自分が投資信託を買ったときの値段だと思ってください。

(買ったときに支払った販売手数料などは考慮していません。)

決算時点で、お約束の1,000円分、しっかり利益が出ていますので、利益分が支払われます。

これが、普通分配金ですね。

そして、利益が出ていれば、必ずつきまとうのが税金です。

普通分配金の場合には、配当所得として課税され、20.315%が源泉徴収されます。

1,000円が、まるまる手元に残るわけではありません。

パターン2は、利益が500円しか出なかった場合です。

それでも、約束だから1,000円支払わなきゃいけない・・・

じゃあどうするかと言うと、金融機関が払ってくれるわけはなく、なんと私たちが支払ったお金から、500円が払い戻されます。

これが、特別分配金です。

増えたわけではなく、ただ自分のお金が返却されただけですので、元本払戻金という言葉の方がしっくりきますね。

しつこいようですが、特別分配金(元本払戻金)は、自分のお金が返ってきただけなので、もうけではありません。

だから非課税だということです。当たり前のお話しですね。

けっして、非課税だからラッキーというワケではありませんので、注意しましょう。

さらにさらに、

投資信託を買ったり、保有している場合には、それぞれ手数料がかかります。

せっせと手数料を支払いながら、自分が預けたお金を返してもらうなんてことになったら、何のために投資しているのか、さっぱり分かりません。

もし、毎月分配型投資信託を利用するなら、基準価額が上昇し続けて、分配金もたくさん出る商品を探さなければいけませんが、これはなかなかハードルが高い。

自分の資産を取り崩しながら、一定額を確保するためだと理解して利用しているのならともかく、分配金と言う言葉の響きや、目先の利率にとらわれてしまって、誤った判断をしてしまわないように、注意が必要だということです。

じゃあ、この分配金ルールは、いったい何のためにあるのかという疑問が湧いてきます。

毎月分配型投資信託の場合、毎月〇〇日に分配金を出すというようなお約束になっていました。

そのため、決算日の2~3日前に投資をした人も、10年以上投資を続けている人も、受け取れる分配金は一緒です。

これって、長年投資している方の立場に立つと、不公平ですよね。

たった数日で、受け取る分配金以上の運用益が出ていればいいですけど、それは難しい。

長年投資している人の運用益から、不足分を補うのはおかしな話です。

だから、個別元本に応じて、ちゃんと別々に計算しましょうね! という理由で取り入れられているのです。

決算直前に投資した場合には、特別分配金(元本払戻金)になっている可能性が非常に高い。

決算後には、報告書が発行されるので、普通分配金だったのか、特別分配金(元本払戻金)だったのかは、報告書を見れば確認することができます。

まとめ-言葉のイメージにとらわれずに、内容をしっかり把握することが大事。そのためにも、若いうちからマネーリテラシーを身につけたい

もちろん、一定の資産を形成してから、少しずつ取り崩していく・・・という方法そのものが悪いわけではありません。

むしろ、年金生活に入るころには、それまでに積み上げておいた資産を上手に取り崩しながら生活していくことが必須になるでしょう。

ですが、資金繰りをするだけなら、よけいな手数料を支払うことなく、淡々と預金から取り崩せばいい話です。

年齢や状況にはよりますが、どうしても運用する場合でも、低コストのインデックスファンドで運用しながら、定額を取り崩していくことだって可能です。

長い目で見て運用するなら、長期インデックス投資がおススメしやすい理由については、こちらをご覧ください。

ものの値段には、ある程度の相場と言うものがあります。

それをあまりにも上回る ”おいしい話“ の場合には、

しっかり理屈が理解できるか?

ということを判断材料にした方がいいですね。

ちなみに、金融庁が、一定の基準で厳選した商品だけを取り扱っているつみたてNISAでは、毎月分配型の投資信託は選ばれません。

長期にわたる資産形成をするうえでは、複利効果を得られないという点でも不向きですし、手数料も高いことから、そもそも対象にならないということですね。

つみたてNISAって何なの? という方は、こちらを合わせてご覧ください。

少し興味を持って調べれば、毎月分配型投資信託がどういうものかという情報は、ゴロゴロ出てきます。

それでも、金融機関の売れ筋商品ランキングなんかを見てみると、けっこう上位に毎月分配型の投資信託が並んでいるのが現状です。

それくらい、言葉のイメージが持つ力って、けっこう大きいものなんですよね。

先に、自分にとって都合がいいイメージが、頭の中で広がってしまうと、どんどんいいように解釈してしまいがちです。

似たようなパターンとしては、奨学金もあげられます。

実態は、低金利の教育ローンだったとしても、「奨学金」と言われると、気持ちの面でお金を借りたという意識が薄れがちです。

奨学金は、ちゃんと理解して、上手に使えば価値があるものです。

でも、なんとなくで借りられるだけ借りてしまうと、後悔することにもなりかねませんので注意が必要です。

いずれにしても、後悔したり、自分にあわない商品をつかまないためには、言葉の持つイメージにとらわれずに、本当の仕組みを理解することって、とっても大事だと感じています。

ちょっとずつでも、お金にまつわる仕組みに興味を持ち、言葉のイメージに流されずに判断ができるようになるためには、若いうちから少しずつ勉強していくのがいいですね。

もう若くない・・・と悲しくなった方も、大丈夫。

学び始めるのに遅すぎるということはありません。

少し意識を変えるだけでも、入ってくる情報の質が変わってくるものですよ!

スポンサーリンク

スポンサーリンク