しがらみゼロのFPブロガーMisaki(@fpmisaki2)です。

相続税評価額を確認し、財産の総額まで把握できている・・・

そこまで行ったら、次は基礎控除額を計算しますが、そのためには法定相続人の人数を確定させる必要があります。

ちなみに、財産総額<基礎控除額 であれば、相続税はかかりません。

超える可能性があるのかどうか、まずは押さえておきたいですね。

その前に、相続税評価額の計算方法について知りたい方は、こちらもあわせてご覧ください。

~おさらい~ 相続準備の順番は?

- 現状を把握すること

- 家族のコミュニケーションと円満な関係

- 納税資金の準備

- 節税対策

スポンサーリンク

法定相続人の順位

法定相続人がだれになるのかは、家族構成によって変わってきます。

優先順位が決まっているので、順番に当てはめて考えていけばいいのですが、少々複雑です。

被相続人(=亡くなったご本人)の配偶者

順位というものはなく、存命ならば絶対に相続人になります。

ただし、法律上の配偶者に限られます。内縁の配偶者(事実婚)は対象になりませんので注意してください。

配偶者は絶対!なのですが、配偶者以外の相続人になれる人には、優先順位が定められています。

上位の順位にあたる方がいた場合は、それ以下の順位の人たちは法定相続人にはなりません。

相続第1順位は、子

配偶者と子がいる場合、法定相続分は配偶者が2分の1、子が2分の1となります。

子が複数人いる場合、子の相続分を人数割りします。

例えば、子が2人いた場合には、それぞれ4分の1ずつになります。

法定相続分とは、法律上の配分ルールです。実際に遺産分割をする際には、この比率を守る必要はありません。

この法定相続分は、実際の相続税額を計算するときに使いますので、あわせて考え方を理解しておきましょう。

相続第2順位は、親

子がいない場合には、親が法定相続人になります。

法定相続分は配偶者が3分の2、親が3分の1となります。子のときよりも、配偶者の優遇率が上がっていますね。

両親ともにいる場合には、人数割りで、それぞれ6分の1ずつとなります。

相続第3順位は、兄弟姉妹

子も親もいない場合、兄弟姉妹が法定相続人となります。

この辺までくると、遺産分割協議でもめそうなにおいがプンプンしてきます 😥

法定相続分は配偶者が4分の3、兄弟姉妹が4分の1となります。さらに配偶者の優遇率が上がりました。

兄弟姉妹が2人いれば、人数割りで、それぞれ8分の1ずつとなります。

配偶者がいない場合は、どうなるの?

既に配偶者が亡くなっていたりなど、配偶者不在の場合には、素直に第1順位から順番に法定相続人が決まります。

配偶者の取り分がなくなりますので、法定相続分は人数割りとなります。

子が3人であれば、それぞれ3分の1ずつになります。

余談ですが、両親と子2人というような家族があって、先に父親が亡くなったとします。

- 先に父親が亡くなったときの相続は、一次相続 → 配偶者あり

- 次に母親が亡くなったときの相続は、二次相続 → 配偶者なし

と呼んでいます。

このようなケースの場合、一次相続の段階で、二次相続のこともしっかり考えて遺産の配分を決めないと、トータルで納める税金が増えてしまうことがあります。

そんなお話しについては、こちらで詳しくまとめています!

代襲相続による複雑化

配偶者+子の組み合わせであれば、シンプルで分かりやすいのですが、例えば子はいたけれど、既に亡くなっていて、孫が3人いる・・・というような場合があり得ます。

この例のように、相続人が被相続人よりも先に亡くなっていた場合、相続人の子(=孫のこと)が権利を引き継ぎます。

これを、代襲相続といいます。

ちなみに、子が亡くなっていて、孫も亡くなっていて、ひ孫がいる場合、ひ孫に権利は引き継がれていきます。

ただし、兄弟姉妹が相続人となった場合、代襲相続は一代限りです。

甥や姪まででストップします。

それでは、子がいなくて、親は亡くなっているものの、祖父母は生きている・・・という場合にはどうなるでしょうか?

代襲相続という言葉は使いませんが、同じような考え方で、祖父母が権利を引き継ぎます。

親も祖父母も亡くなっているが、曾祖父母がいる場合にも、曾祖父母に権利は引き継がれていきます。

現実的かどうかは置いておきまして、

- 子の場合には、ひたすら下の世代へ

- 親の場合には、ひたすら上の世代へ

引き継がれていきます。

ややこしくなった場合には、簡単に家系図を書いてみると、イメージが掴みやすくなりますよ。

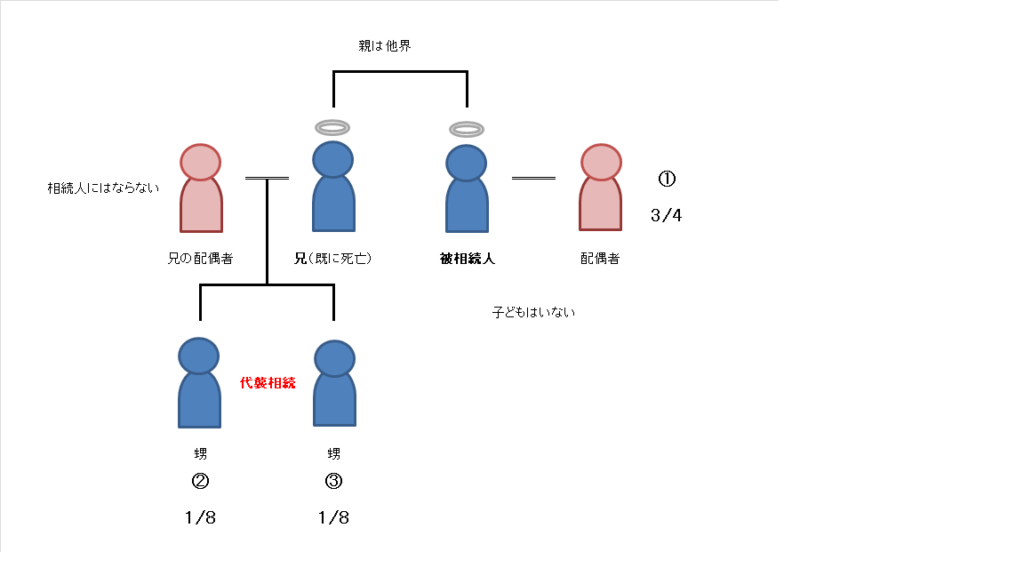

配偶者✕第3順位の兄弟姉妹のパターンです。

配偶者✕第3順位の兄弟姉妹のパターンです。

被相続人の兄に4分の1の法定相続分があるのですが、既に亡くなっています。

兄の子供(甥)が2人いましたので、二人で折半して8分の1ずつの法定相続分が代襲相続されます。

このケースの場合、法定相続人は3人となります。

ちなみに、家系図を簡単に作れる、無料のExcelツールを公開しているサイトがあります。

興味があれば、使ってみてください。

ちなみに、サンプルデータはサザエさん一家です。

これを見てみるだけでもおもしろいですよ 😀

養子は対象になるのでしょうか?

答えはYesです。

養子と実子の間に、区別はありません。

子が3人いて、2人が養子で1人が実子の場合でも、法定相続分はシンプルに頭割りにして計算します。

配偶者と子3人であれば、養子も実子も法定相続分は6分の1ずつです。

これが、民法上の定めです。

養子の人数に上限はありませんので、10人いたってかまいません。

(一人当たりの法定相続分は小さくなりますけどね。)

ただし、基礎控除を計算するときには、状況が変わります。

- 実子がいる場合には、養子は1人分まで

- 実子がいない場合には、養子は2人分まで

しか、カウントすることができません。

人数無制限にしておくと、相続税対策のために養子縁組をしまくるなんていうことが起きてしまいます。

それを防ぐために、上限が定められているのです。

このように、「民法での考え方」と「相続税計算用の考え方」が異なる場合がありますので、ごちゃごちゃにならないように注意が必要です。

養子も代襲相続の対象になるの?

これは、ケースバイケースです。

養子は、養子縁組を行ったその日から、法律上の血族関係になります。

この関係性は養子とその養親に限定されていて、養子の親族と養親の間には、親族関係はありません。

そのため、

- 養子縁組をする前に子どもがいた場合、その子どもには代襲相続の権利はない。

- 養子縁組をした後で子どもが生まれた場合には、その子どもには代襲相続の権利が発生する。

という違いが出てきます。なかなか複雑ですね。

パターン別 法定相続人と法定相続分

分かりやすいパターン以外にも、いくつかのケースを確認してみましょう。

配偶者✕養子縁組していない連れ子✕親2人

この場合、養子縁組をしていないので、第1順位の子とはみなされず、法定相続人は第2順位の親になります。

法定相続分は、配偶者が3分の2、親が6分の1ずつとなります。

配偶者✕認知した子✕配偶者との間の子

被相続人に認知した子(非嫡出子と言います)がいた場合も、同じ子として相続権があります。

法定相続分は、配偶者が2分の1、子はどちらも4分の1ずつとなります。

相続の段階になって、戸籍を取り寄せたら、実は認知をしていた子どもがいた!なんていうケースもあります。この場合、遺産分割協議が難しくなっていきますね。。。

配偶者✕前妻との子✕配偶者との間の子

被相続人にとっては、どちらも子であることに変わりはありません。この場合も、同じ子として相続権があります。

法定相続分は、配偶者が2分の1、子はどちらも4分の1ずつとなります。

配偶者✕祖父母✕兄弟2人

第2順位の親がいなくても、祖父母がいる場合にはそちらが優先されるのでしたね。

このパターンの場合、法定相続人は兄弟ではありませんので、注意が必要です。

祖父母がどちらかお一人でも認知症を患っていたりしたら、これまた大変です。

法定相続分は、配偶者が3分の2、祖父母はどちらも6分の1ずつとなります。

このような感じで、ご自身の家族関係に当てはめながら、法定相続人が何人になるか確認しましょう。

人数が分かれば、あとは3,000万円+(600万円✕法定相続人)を計算すれば、基礎控除額が分かります。

おわりに

ややこしいケースは自分には関係ない!という方がほとんどだと思います。

ですが、状況は変化することがありますので、全体的な考え方を知っておいてソンはないでしょう。

ちなみに、実際に相続が発生した場合には、

- 被相続人の出生から死亡までの戸籍謄本(除籍謄本・改製原戸籍謄本)

- 相続人の相続時現在の戸籍謄本

を集める必要があります。

これらを見ると、隠し子や養子などの存在も含めて、相続人がだれで何人いるかが分かります。

よくよく調べてみると、代襲相続により相続人がたくさんいたり、普段交流がない配偶者の兄弟姉妹と遺産分割をしなければいけなかったり、知らなかった子どもの存在が分かったり・・・なんていう可能性もゼロではありません。

基礎控除の計算のために知っておくことはもちろんなのですが、早いうちに相続の対象者を把握しておき、複雑化しそうな場合には対策を取っておくと、実際の相続時に慌てたり、もめたりしにくくなりますよ!

スポンサーリンク

スポンサーリンク